DeFi叙事失宠 过气蓝筹如何重获市场关注?

加密世界最不缺的就是叙事,尤其是最近轮番上演的上海升级、BRC 20、meme 乃至老调重弹的减半叙事,每一次热炒都会激起新的市场关注。

而在所有叙事之前, 2020 年开启的「DeFi 盛夏」如今却鲜少有人提及,作为加密世界叙事轮动转换的一个关键里程碑事件,如今三年过去了,DeFi 叙事也开始出现了一些值得关注的新变化。

失宠的 DeFi 叙事

自 2020 年「DeFi 盛夏」以来,整个 DeFi 赛道获得了长足发展,市场衍生出了去中心化成交、借代、衍生品、固定收益、算法稳定币、资产合成、聚合器等诸多细分领域。

不过伴随着 2021 年 5 · 19 达到历史峰值以来,UNI、LINK、SUSHI、SNX 等传统 DeFi 蓝筹颓势渐显,无论是 Uniswap、Synthetix 这样老牌 DeFi 龙头,还是 OHM 等「DeFi 2.0 」新秀,似乎都逃脱不了逐步被市场热点遗忘的尴尬处境。

尤其是在过去 2022 年加密世界的发展中,经历 NFT、DAO、元宇宙、Web3 等叙事的轮番繁荣,DeFi 已经被绝大部分市场参与者遗忘,成为失宠的市场叙事。

究其根本原因,除了个别龙头产品的品牌和黏性之外,绝大多数产品所提供的服务都大同小异,大多只是依靠自身推出的 Token 激励计划在勉强维持:

当有丰厚的流动性激励时,DeFi 新平台的资产规模(TVL)确实会快速膨胀,但这是不可持续的,因为资金本身不是真正意义上的「锁定」,一旦新的高收益率机会出现,或者原先协议的激励在一定 TVL 规模之后无法维持,那资金就会很快灵活地转移。

这也是 2020 年以来 DeFi 产品尤其是其 Toke 的二级市场价格高开低走的原因所在——仅仅依靠 Token 激励来短时留住用户,势必不能长久。

老 DeFi 开新花

不过,暂时抛开纵向的 DeFi 协议 Token 在二级市场上的低迷表现,仅从 DeFi 赛道内部观察,还是有一些颇为有趣的变量正在发生,其中尤以 Curve、MakerDAO 等这些头部蓝筹项目的动作最为明显,最直接的信号便是 DeFi 巨头之间的边界感正在淡化。

MakerDAO 进军借代的 Spark Protocol

首先便是 MakerDAO 稳定币起家的 MakerDAO 开始布局借代赛道,于本月初启动基于 Aave V3 智能合约的借代协议 Spark Protocol,面向所有 DeFi 用户开放,该产品以 DAI 为中心,具有 ETH、stETH、DAI 和 sDAI 的借代功能。

Spark Lend 支持 MakerDAO 的 PSM 和 DSR,USDC 持有者也可以直接通过 Spark Protocol 官网主页由 PSM 将 USDC 转换成 DAI,并通过 DSR 来获得存款利息。

除此之外,Spark Lend 的另一作用是引导 MakerDAO 未来推出的流动性质押衍生产品 EtherDAI,整体机制将会与 Frax Finance 相似,启动时也会提供 MKR 或 DAI 进行流动性区块生产。

Aave 布局 GHO 稳定币

颇为有趣的是,以借代为基本盘的 Aave 与 MakerDAO 不谋而合,也计划推出去中心化、有抵押品支持、且与美元挂钩的 Aave DAO 原生稳定币 GHO。

它和 DAI 的逻辑大同小异——是一种使用 aTokens 作为抵押品铸造的超额抵押稳定币,唯一的区别在于由于所有抵押品都是生产性资本,会产生出一定的利息(aTokens),这具体要取决于借代需求。

上个月 Aave 创始人兼 CEO Stani Kulechov 发布稳定币 GHO 的进展更新,表示 GHO 代码已公开且已完成审计,目前 GHO 已在 Goerli 测试网发布,并正在进行漏洞赏金计划。

其实这也未尝不是一项绝佳的对照试验组:作为业务互相渗透的两大 DeFi 蓝筹,MakerDAO 和 Aave 目前的稳定币在机制设计方面大同小异,借代机制也都是基于 Aave V3 智能合约,唯一的区别便是一个基于稳定币的自有 Token 铸造权进军借代市场,一个是基于借代场景搭建稳定币使用的扩展基础。

那最终谁能跑出来,某种程度上就可以佐证到底是基于原生稳定币向借代领域渗透容易,还是基于借代协议扩展稳定币的使用场景更有优势。

当然目前双方都还处于测试阶段,实际效果有待后期观察。

Curve 上线 crvUSD

此外,以大额资产兑换为主要战场的 Curve 也在近期推出自己的稳定币 crvUSD,前不久已部署 UI 并正式上线,目前支持 Frax Finance 旗下以太坊流动性质押产品 sfrxETH 进行抵押铸造,后续将进一步支持 stETH。

不过目前 crvUSD 的总量还较小,不过依靠 Curve 自身的天然流动性激励优势,crvUSD 可谓是含着金汤匙出生。

突飞猛进的 frxETH

其实前面的 MakerDAO、Aave、Curve 在各自的新赛道之外,也都同样在布局流动性质押这个大蛋糕——MakerDAO、Aave 的借代本身就可直接扩展 LSDfi 业务。

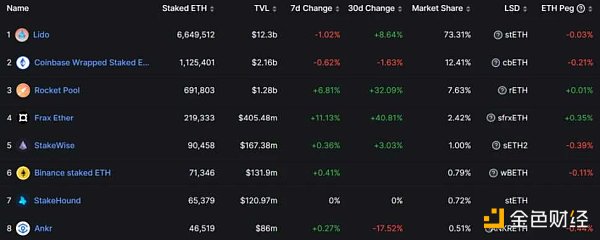

但目前所有 DeFi 蓝筹中,Frax Finance 在 LSD 领域布局最为深入,仅从 frxETH 的增长数据便可见一斑:

2022 年 10 月 21 日,Frax Finance 推出的以太坊流动性质押产品 frxETH 上线,截至今日, 200 天左右的时间,frxETH 从 0 增长到近 22 万枚,价值约 4 亿美元。

据 DefiLlama 数据显示,frxETH 目前质押数量仅次于 Lido、Coinbase 和 Rocket Pool,且过去 30 天增长幅度超 40% ,在上海升级后的增长速度更是一骑绝尘。

某种意义上讲,Frax Finance 一年来的求变就是我们观察 DeFi 蓝筹突围的一个典型例证:

2022 年算法稳定币的变动一度让 Frax Finance 陷入危局,在紧要关头,一方面对于原有的稳定币布局,Frax 选择增加储备来彻底去除自身的算稳属性(变为完全抵押的稳定币)。

同时进一步扩展新叙事,尤其是精准踩中了 LSD 这个风口——原先为了与 UST 组建 4 pool 而积累持有的 Convex 治理 Token CVX 也派上了新用场,给了 Frax 利用巨额汇率影响 Curve 的奖励排放,进而创造更高收益的可能(6% 左右)。

这也是 frxETH 能够快速杀入 LSD 市场并站稳脚跟,同时快速抢占市场的关键。

小结

其实绝大部分 DeFi 项目在 2020 年的繁荣和 2021 年开始遇到的困局,从一开始就注定了——丰厚的流动性激励是不可持续的。

也正因如此,当下的 DeFi 蓝筹们不设边界的尝试,正是众多 DeFi 协议从不同渠道入手,开展自我救赎的一个缩影,至于能否如愿迎来属于自己的突围,或者是孕育出全新的叙事,尚未可知,但值得关注。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

寻找 2026 年投资主线:哪些趋势值得关注?

寻找 2026 年投资主线:哪些趋势值得关注?白话区块链

监管博弈新阶段:解读 SEC 创新豁免对全球加密行业的影响

监管博弈新阶段:解读 SEC 创新豁免对全球加密行业的影响CEEX研究院

Ultiland:RWA 新独角兽正在重写艺术、IP 与资产的链上叙事

Ultiland:RWA 新独角兽正在重写艺术、IP 与资产的链上叙事Foresight News

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部