从Bullish和Bearish两个方面分析分析RUNE协议

作者:雨中狂睡Sleeping in the Rain,来源:作者推特@qiaoyunzi1

$RUNE 是一个最近受到广泛关注的代币,因 @THORChain 释放两个利好而上涨,又因利好落地成为了空军聚集地。

今天我希望从Bullish和Bearish两个方面分析一下协议的这两个更新:模式、飞轮和风险。

Bullish

第一个更新是“流式交换Streaming Swap”,简单理解就是通过将大订单分割为小订单的方式来执行跨链,用户的交换体验(价格)更友好——滑点小。这个功能其实对币价的影响并不直接,中间会有一个数据上升带来的传导过程。

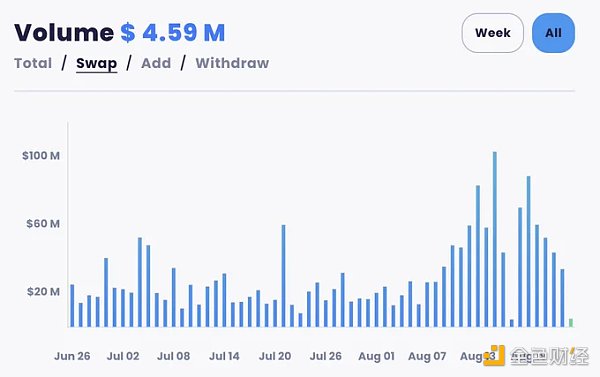

这个数据变化我看下图就好,会更加直观——在推出流式交换后,Thorswap数据有一个明显提升,但短暂提升后交易量就开始明显回落。Streaming Swap的影响是否持久还有待时间验证。

另一个重要的功能就是Lending,不过Lending功能比较复杂,我会花一个比较长的篇幅来把逻辑简化一下。(个人理解,如果理解错误,欢迎勘误)

将Lending的模式简化,我们可以这样理解

如果我们将10美金的 $BTC 存入作为抵押品,Thor会将其转化为Tor.BTC,路径是这样的,BTC—>RUNE—>销毁RUNE铸造Tor.BTC。若LTV是30%,那么我们就可以借出3 TOR(记账单位,1 TOR=1u)。如果我们要借3u ETH,协议就会铸造3u的 $RUNE ,换成 $ETH 给到用户。还钱按照借时美金计算,而不是按币本位计算。

接着,我们再来引入其最重要的一个概念:无清算、无利率和无到期日。

为什么Thor敢这么做呢?是因为它把你的抵押品都变成了 $RUNE 。它当然不需要你还钱,它的目的就是让把你的还钱欲望降到最低——它已经把你的核心资产都换成了 $RUNE 。

当你取走抵押品的时候,如果 $BTC/ $RUNE 的价值维持不变,那么无需其他多余的操作。但如果 $BTC 相对 $RUNE 的价格增值,那Thor就需要铸造额外的 $RUNE 来补齐差价。

比如10u的 $BTC 翻了个倍,变成了20U, $RUNE 价格不变,那么它就额外需要多铸造额外的10U(通胀)。

所以,它其实是不希望你取走抵押品的,不还钱,它就能一直保持销毁 $RUNE 的状态。(贷款最少需要30天才能还款)

这就是Thor构建的一个小飞轮。

当然,其实Tor.BTC其实不是完全由 $RUNE 支撑,而是由50% $RUNE+50% $BTC 支撑的,相当于协议的风险敞口变低了,换句人话就是如果抵押品增值,那么它只需要铸造一半的 $RUNE 就可以还上抵押品。

这就是我所理解的无清算、无利率和无到期日的根本动机——把你的核心资产换成协议原生Token。从多头角度来看,两个新产品(Streaming Swap增加用户交易量,Lending会涉及多次代币转换也会增加交易量)都会增加ThorSwap的交易量,且销毁 $RUNE ,肯定是Bullish。

现在协议借贷只支持 $BTC 和 $ETH ,后续会增加对更多Layer1资产的支持。Lending也是Tor.Asset的一个DeFi乐高,在之后Thor可能还会推出适配Tor.Asset的新产品,用来增加ThorSwap LP的资金利用率。

Bearish

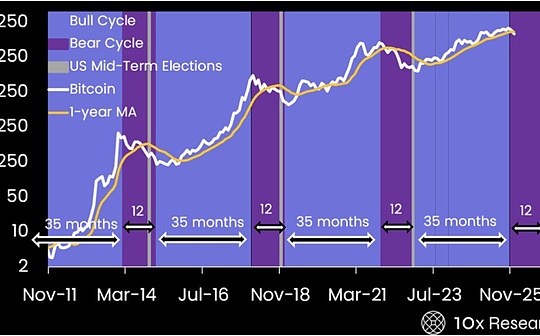

既然Bullish的理由是通缩,那么Bearish的主要理由是借贷产品所为协议带来的潜在风险。虽然协议能够通过断路器来控制债务规模,但是也有可能在上涨的过程中,尤其是 $RUNE 表现没有可抵押资产表现好时,造成 $RUNE 的过度通胀(最多1500万枚,上限5亿)。

如果达到上限,可抵押资产再涨(主要看Asset/ $RUNE 的比值)就不礼貌了,届时会产生更多的风险——坏账,协议只能通过国库的钱来解决坏账问题。

本质上,Thor的Lending模块是将风险转嫁给了协议本身和 $RUNE 持币者。而且,Thor由于产品需要经历几次Swap,借贷的磨损会比较大,用户体验并不友好。

同时,协议把贷款额度控制500枚 $RUNE (现在大概700-800万美元),只有随着 $RUNE 销毁的数量变多,协议的贷款额度才会变多。随着借贷规模的扩大,1500万枚的 $RUNE 上限大概率会无法满足挤兑的出现。

虽然Thor存在一个向上的飞轮,但是也会为自己埋下死亡螺旋的风险——如果增发的1500万枚 $RUNE 和国库资金无法满足挤兑的要求,那么,Thor就会进入死亡螺旋。

因此,我们也就可以理解为什么Thor的抵押品比率要设置在200%-500%,不给用户开高杠杆的机会,以及为什么协议要随着抵押品的增多而降低借款的LTV。但是更低的LTV会降低产品的采用,导致向上的飞轮转不起来。

所以,Lending就成了一个比较鸡肋的产品,即对自身协议的提升没有那么大,食之无味弃之可惜,不Bearish还能干嘛。

看完这篇分析,你的选择会是什么呢?红色药丸,还是蓝色药丸?

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

通胀裂变下的美国经济未来

通胀裂变下的美国经济未来周子衡

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析

为什么投资人都在抢预测市场?Polymarket、Kalshi、Opinion全解析Stablehunter

Aave V4:从割裂市场到模块化流动性

Aave V4:从割裂市场到模块化流动性TechubNews

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部