Coingecko:每次减半后 比特币价格平均上涨3230%

来源:Coingecko;编译:邓通,金色财经

一、每次减半后比特币价格表现如何?

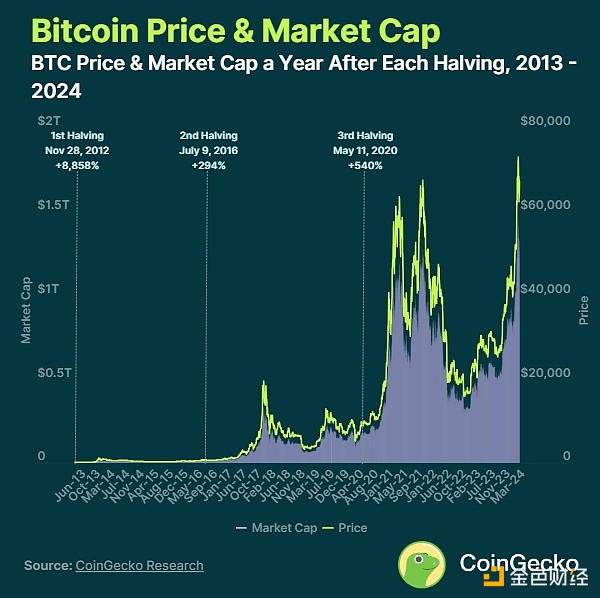

平均而言,比特币价格在每次减半后的一年内都会回报 3,230% 的涨幅。 然而,考虑到比特币在其早期的新颖性、市场成熟度的缺乏以及回报递减的情况,这种说法具有误导性。

在进一步研究减半的收益递减之前,我们先来了解一下前三次减半中 BTC 价格的具体表现如何?

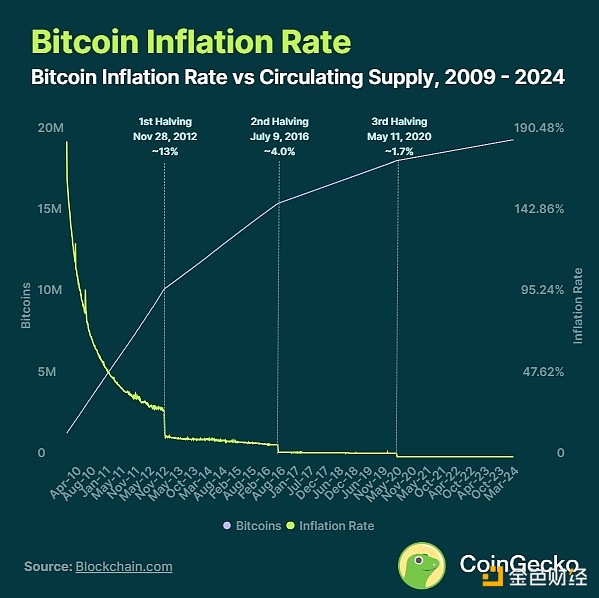

当比特币主网于 2009 年 1 月 3 日推出时,区块奖励是慷慨的 50 BTC。

第一次减半:2012年11月28日,从50 BTC减至25 BTC。 在 12 个月内(截至 2013 年 11 月 28 日),BTC 价格从约 12 美元上涨至 1,075 美元,估值上涨 8,858%。 到 2022 年 1 月,比特币的通胀率从 25.75% 升至 12%。

第二次减半:2016年7月9日,从25 BTC减至12.5 BTC。 在 12 个月内(截至 2017 年 7 月 9 日),BTC 价格从约 650 美元上涨至 2,560 美元,估值上涨 294%。 截至 2016 年 8 月,比特币通胀率从 8.7% 升至 4.1%。

第三次减半:2020年5月11日,从12.5 BTC减至6.25 BTC。 在 12 个月内(截至 2021 年 5 月 11 日),BTC 价格从约 8,727 美元上涨至 55,847 美元,估值上涨 540%。 到 2020 年 6 月,比特币通胀率从 3.7% 升至 1.8%。

从这种模式可以明显看出,比特币减半往往会带来收益递减。

尽管第三次减半后的涨幅高于第二次减半后的涨幅,但美联储货币供应量的增加给这一点蒙上了阴影。 通过增加 M2 货币供应量,美联储有效地重新定价了 BTC。

当美联储于 2022 年 3 月开始通过新的加息周期压制资产价格并扭转这一趋势时,这一点就变得明显。

比特币减半前后的市值

2012 年 11 月 28 日,比特币首次减半前一周,比特币的市值仅为 1.233 亿美元。 减半后一天,其价值达到 1.303 亿美元。 三个月内,截至 2013 年 2 月,比特币的市值为 3.352 亿美元。 仅一个月后,比特币市值就接近 10 亿美元里程碑,达到 9.474 亿美元。

2016 年 7 月 9 日的第二次减半有不同的动态。 由于预期减半,一个月前比特币市值升至 119 亿美元的年度高点。 一周前,比特币的市值为 102 亿美元。 三个月后,市值实际上跌至 96 亿美元。 经过市场调整后,直到 2017 年 1 月才达到 164 亿美元的历史新高 (ATH)。

最后,比特币于 2020 年 5 月第三次减半,起始价格为 1825 亿美元。 三个月内,比特币的市值增至 2173 亿美元。

该图表显示,市场事件和成熟度比减半发挥更大的作用,尽管它们是跳跃点。 2016 年 8 月,Bitfinex 黑客事件抵消了 3 个月的涨幅。 然而,这只是延迟到 2017 年 1 月新的 ATH 市值出现为止。

为什么比特币减半很重要?

实际上,比特币减半是一种抑制通胀的机制。 与法定货币相比,法定货币的通货膨胀率取决于央行的行动,而比特币的通货膨胀率是可预测的、不可变的,并且每次减半都会呈下降趋势。

每四年一次的减半事件中,矿工保护和处理 BTC 交易的奖励就会减少一半。 随着新BTC供应流入的减少,现有BTC的价格变得更具吸引力。

二、比特币减半的收益递减

由于比特币的供应量有限(设定为 2100 万个 BTC),新的 BTC 流入速度有所放缓。 随着越来越多的比特币进入流通供应,市场变得更加饱和,比特币定价也更加高效。

目前,93.3% 的比特币已经被开采,即 2100 万枚比特币中的 1960 万枚,通货膨胀率约为 1.74%。

这意味着,如果需求超过目前 1.74% 的通胀率,比特币价格将会上涨。 反过来,在 2024 年 4 月 20 日左右第四次减半时,对比特币的需求只需超过其不到 1% 的通胀率即可。

减半后的市场动态

比特币减半只是减半后比特币价格预测的基准。 鉴于第四次减半后比特币的通胀率将低于 1%,需求将更容易超过它。

然而,多种因素会影响这一需求能否实现:

抛售压力;

对比特币的认知;

全球市场流动性;

加密货币监管;

宏观经济状况;

加密货币市场事件。

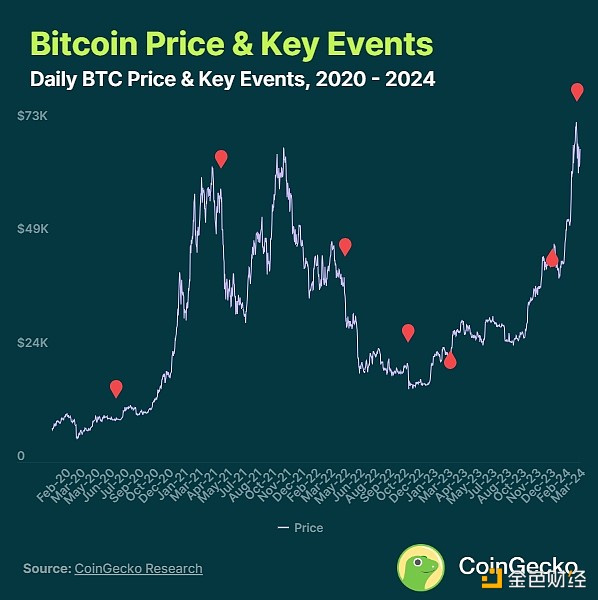

2020年至2024年间,所有这些因素在第三次减半后都发挥了作用。 有些比其他更多。 举个例子,当埃隆·马斯克(Elon Musk)发推文说“你现在可以用比特币购买特斯拉”时,一个月后比特币就达到了接近6.5万美元。

同样,当马斯克将比特币描绘成不够环保时,比特币价格暴跌。 此外,随着美联储的加息周期,2022 年多个中心化加密货币交易所的崩溃只会加剧市场流动性的紧张。

监管不确定性、利率上升、加密货币崩盘和通货膨胀之间的动态变化引发了比特币的资本外流。 随着这些 FUD 供应最终耗尽,比特币在美国地区银行业危机后再次上涨。

没有了这些包袱,比特币正处于一个比以往任何时候都更加成熟的市场。 我们可以用比特币的市值来表明这种成熟度。

三、比特币减半前后的抛售压力

在 2024 年 4 月比特币第四次减半之前,比特币年初表现强劲。 此后,比特币突破了 2021 年创下的 69,044.77 美元历史新高,并创下了 73,737.94 美元的新高。

人们对加密资产的乐观情绪高涨,推动了这一趋势。 其中,经批准的比特币 ETF 的成功推出尤为突出。 这一里程碑有助于将比特币的合法性提升到新的高度,促进了市场的积极情绪。

散户和机构投资者现在都可以参与 BTC 价格敞口,而无需直接托管 BTC。 截至 3 月 25 日,九只获批的比特币 ETF 已累积超过 47.36 万枚 BTC,而 Grayscale 的 BTC 流出量为 26.94 万枚。 美国的现货比特币 ETF 总共持有 82.39 万枚 BTC,占已开采 BTC 总量的 4.2%。

尽管比特币 ETF 自成立以来已有资金流入,但由于其费用缺乏竞争力,尚不确定它们能否承受灰度的抛售压力。 最重要的是,随着哈希率和难度在减半前增加,比特币矿工可能会获利,因为预期挖矿成本会增加。

尽管分析师预测减半后 BTC 价格会出现看涨结果,但这种预测可能会被挫败或延迟,因为 Mt. Gox 价值 200,000 BTC(约合 139 亿美元)的分配计划将带来另一个抛售压力,以偿还债权人。

比特币价格将遇到两个炒作事件:

第四次减半将于 2024 年 4 月进行;

美联储首次降息,预计在 2024 年 5 月或 6 月。

总的来说,比特币的市场定位从未如此安全。 比特币 ETF 将带来新一代投资者和新的营销推动力。 与此同时,法定货币将在以债务为基础的货币体系中继续贬值。

这使得比特币成为投资者的独特主张,因为其供应是预先确定的并且独立于需求。 随着比特币通胀率低于百分之一,降低的需求门槛可能会超过未来的抛售压力。

四、比特币减半历史

过去比特币减半的历史,以及每个区块发放的奖励,以及每次减半结束时开采的 BTC 供应量。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

你还应该相信Crypto

你还应该相信Crypto区块律动BlockBeats

以太坊正在成为全球新的金融后端

以太坊正在成为全球新的金融后端Block unicorn

SEC主席九论AI与加密创新:牢记任务、回归使命

SEC主席九论AI与加密创新:牢记任务、回归使命数字新财报

x402的v2版本

x402的v2版本Block unicorn

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部