流动性再质押代币的流动性如何?

作者:Kairos Research 来源:X,@Kairos_Res 翻译:善欧巴,金色财经

EigenLayer 的首个 AVS 主网上线

EigenLabs 的数据可用性 AVS - EigenDA 今日上线主网,标志着 restaking 时代的正式开启。尽管 EigenLayer 市场还有很长的路要走,但一个趋势已经非常明朗:流动 restaking 代币 (LRT) 将成为 restaker 的主要途径。超过 73% 的 EigenLayer 存款都是通过 LRT 进行的,但是这些资产的流动性到底如何呢?这份报告将深入探讨这个问题,并解决围绕 EigenLayer 的细微差别。

EigenLayer 和流动再质押代币简介

EigenLayer 通过一种称为“再质押”的新型密码经济原语,实现了以太坊共识层上 ETH 的再利用。ETH 可以通过两种主要方式在 EigenLayer 上进行再质押:通过原生再质押的 ETH 或使用流动性质押代币 (LST)。然后将重新质押的 ETH 用于保护称为“主动验证服务 (AVS)”的其他应用程序,这反过来又使重新质押者能够赚取额外的质押收益。

用户对质押以及再质押的主要抱怨是质押ETH成本。这个问题通过流动性质押代币 (LST) 得到解决,LST 可以被视为代表用户质押的 ETH 数量的流动收据代币。以太坊上的 LST 市场目前约为 486.5 亿美元,是迄今为止规模最大的 DeFi 领域。如今,LST 约占所有质押以太坊的 44%,随着 restaking 继续普及,我们预计流动质押代币 (LRT) 领域也将遵循类似甚至更激进的增长模式。

虽然 LRT 确实具有一些类似于 LST 的特征,但它们的使命却截然不同。每个 LST 的最终目标基本上都是相同的:质押用户的 ETH 并为他们提供流动收据代币。然而,对于 LRT 来说,最终目标是:将用户的质押委托给运营商,然后由运营商支持一系列 AVS。每个运营商可以自行决定如何将他们委托的质押分配给这些不同的 AVS。因此,LRT 委托其质押的运营商会对整体活跃度、运营绩效和再质押ETH 的安全性产生重大影响。最后,他们还必须确保对每个运营商支持的独特 AVS 进行适当的风险评估,因为削减风险可能会因所提供的服务而异。请注意,对于大多数 AVS 来说,启动时削减风险基本上为零,但随着时间的推移和质押市场的逐渐无许可,我们将慢慢看到“辅助轮”被取消。

然而,尽管存在结构性风险差异,但仍有一个相似之处:LRT 通过提供可在 DeFi 生态系统中用作生产性抵押品的流动收据代币,或用于缓解提取期来降低机会成本。最后一点尤其重要,因为 LRT 的主要好处之一是绕过传统提取期,EigenLayer 本身提取期为 7 天。鉴于 LRT 的这一核心原则,我们预计随着重新质押的进入门槛如此之低,而退出门槛如此之高,对抗 LRT 的净卖出压力自然会存在,因此 LRT 的流动性将是其生命线。

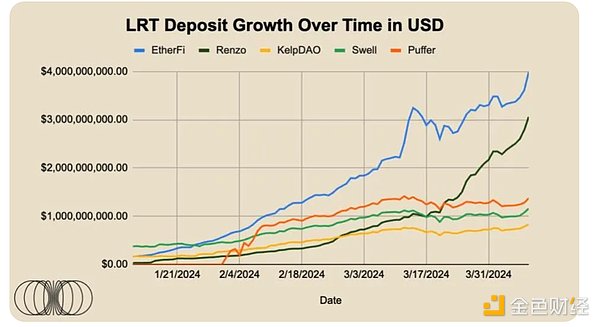

因此,随着 EigenLayer 的总锁仓价值 (TVL) 继续攀升,理解协议增长的驱动因素以及这些因素将如何影响未来几个月的流入/流出非常重要。截至撰写本文时,73% 的 EigenLayer 存款都是通过流动质押代币 (LRT) 进行的。为了便于理解,截至 2023 年 12 月 1 日,LRT 的存款额约为 7174 万美元左右。今天,即 2024 年 4 月 9 日,它们已增长到约 100 亿美元,在不到 4 个月的时间里增长了令人印象深刻的 13,800% 以上。然而,随着 LRT 继续主导 EigenLayer 的 restaking 存款增长,仍有一些重要因素需要考虑。

并非所有 LRT 都由相同的底层资产构成

LRT 对 AVS 的质押委托长期来看会发生变化,但短期内变化不大

最重要的是,不同 LRT 的流动性状况差异很大

鉴于流动性是 LRT 最关键的优势,本报告的大部分内容将重点关注这一点。

目前 EigenLayer 存款的看涨情绪在很大程度上受到 Eigen Points 的投机性质的激励,我们可以假设这将转化为潜在的 EIGEN 代币的某种形式的空投分配。目前没有活跃的 AVS 奖励,这意味着除了这些 LRT 的自然质押奖励之外,目前没有额外的增量收益。为了驱动和维持 133.5 亿美元以上的 TVL,AVS 市场将自然地找到 restaker 期望的增量收益和 AVS 愿意为安全支付的自然价格之间的平衡。

对于 LRT 储户而言,我们已经看到 EtherFi 及其 ETHFI 治理代币空投在推出后取得了巨大成功,截至撰写本文时,其完全摊薄估值约为 60 亿美元。综合考虑以上所有因素,随着 EIGEN 上线和其他预期的 LRT 空投,一些资金从 restaking 转移的可能性越来越大。

然而,就合理的收益而言,用户很难在以太坊生态系统中找到其他不涉及 EigenLayer 的更高收益。整个以太坊生态系统中存在一些有趣的收益机会。例如,Ethena是一种合成稳定币,由质押的 ETH 和对冲的 ETH 期货空头头寸支持。该协议目前在其 sUSDe 产品上提供约 30% 的 APY 收益。此外,随着用户越来越熟悉互操作性和桥接到新链,收益追逐者可能会将目光投向其他地方,从而可能导致生产性资本从以太坊整体流失。

综上所述,我们认为可以合理地假设,除了潜在的 EIGEN 代币空投分配给 restaker 以及大型蓝筹 AVS(这些 AVS 在私募市场筹集了高额 9 位数估值,并可能向 restaker 发行代币)之外,我们不会看到任何比这更大的增量质押收益事件。因此,可以合理地假设,在这些事件发生后,一定比例的 ETH 将通过提款方式从 EigenLayer 存款合约中流出。

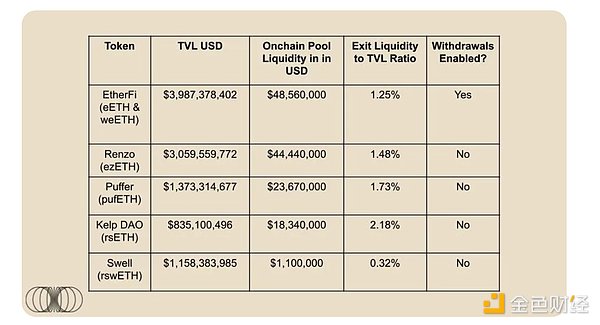

鉴于 EigenLayer 提款存在 7 天的冷却期,并且绝大多数资金都是通过 LRT 进行 restaking,因此最快的退出方式是将您的 LRT 换回 ETH。但是,这些不同 LRT 的流动性差异很大,许多 LRT 无法以市场价格进行大规模退出。此外,截至撰写本文时,EtherFi 是唯一一家启用提款功能的 LRT 提供商。

我们认为,LRT 低于其底层资产价值的交易会导致再质押协议出现痛苦的套利循环,想象一个 LRT 以其底层 ETH 价值的 90% 进行交易 - 做市商/非原子套利者可能会介入购买此 LRT 并继续赎回流程,假设 ETH 的价格被对冲,则他们有望获得约 11.1% 的利润。一个普遍的供需观察是,LRT 更可能面临净卖出压力,因为卖家可能会避免 7 天的提款队列。另一方面,想要进行再质押的用户可能会立即存入他们的 ETH,相对于他们已经持有的 ETH,在公开市场购买 LRT 几乎没有质押的益处。

顺便提一下,我们预计,一旦多个 AVS 上线并伴随着协议内奖励以及削减机制完全实施,最终决定是提取还是继续再质押将取决于通过再质押提供的增量收益。我们个人认为,许多人低估了通过再质押提供的增量收益。然而,这将是另一份报告的内容了。

数据追踪

本月报告的数据部分从以下内容开始,将跟踪顶级 LRT 的增长、采用和流动性状况,以及我们认为应该涵盖的任何重要新闻。

5个顶级LRT概述和增长

LRT 流动性和交易量

虽然通过 LST 和 LRT 进行质押相较于传统质押具有几个关键优势,但如果 LRT 本身缺乏流动性,那么这些优势几乎会完全丧失。流动性是指“资产可以被有效或轻松地转换为现金,而不会影响其市场价格”。LRT 发行方必须确保链上存在充足的流动性,以便大型持有者能够接近 1:1 的资产基础价值兑换存根代币。

现有的每个 LRT 都具有非常独特的流动性状况。我们预计这种情况将持续存在以下几个原因:

1.某些协议会在早期阶段幸运地获得投资者和用户为其 LRT 提供流动性。

2.有多种方法可以通过赠款、代币发行、链上贿赂系统或“积分”来激励流动性。

3.一些协议将拥有更复杂、更集中的流动性提供者,他们将使用更少的总美元流动性来维持其 LRT 接近锚定价格 需要注意的是,集中流动性仅适用于价格区间窄的市场,任何超出所选区间的价格波动都会导致显着的价格影响。

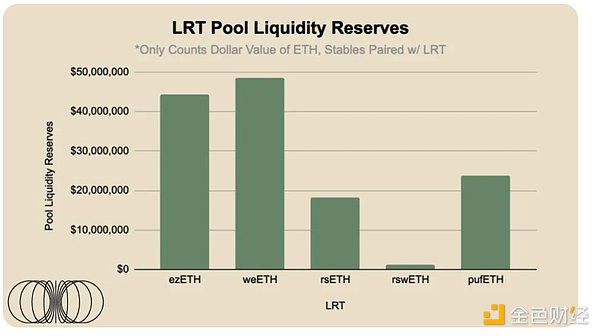

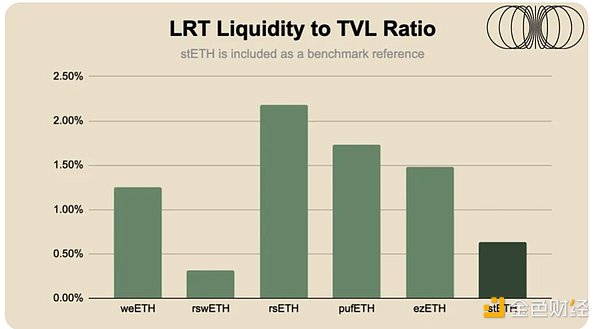

下面是针对顶级 5 个 LRT 在以太坊主网 (+ Arbitrum) 链上池流动性非常简单的细分。退出流动性定义为 LRT 流动性池类似现金的一侧的美元价值。

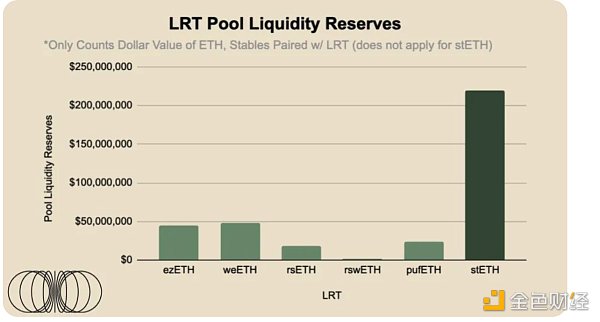

这五种最大的 LRT 在 Curve、Balancer 和 Uniswap 上总计拥有超过 1.36 亿美元的现成可用的池流动性,考虑到 restaking 领域的新生性,这是一个令人印象深刻的数字。然而,为了更清晰地描绘每个 LRT 的流动性,我们将对每种资产应用流动性/市值比率。

与顶级 LST (stETH) 相比,LRT 的流动性比率并不那么令人担忧。但是,鉴于额外的 restaking 风险以及 EigenLayer 在以太坊的解质押队列之上还有 7 天的提取期,因此 LRT 的流动性可能比 LST 的流动性更重要。此外,stETH 可以跨多个大型中心化交易所进行交易,订单簿由专业的高频交易 (HFT) 公司管理 - 这意味着 stETH 的流动性远不止链上看到的那么多。例如,OKX 和 Bybit 上的 +-2% 订单簿流动性均超过 200 万美元。因此,我们认为 LRT 也许可以探索这条途径,与中心化交易所合作进行集成,并教育做市商在这些中心化场所充当流动性提供商的风险/回报。在下个月的报告中,我们将更深入地研究顶级 LRT 交易对中稳定池流动性、x*y=k 流动性和集中流动性之间的划分。

LRT 挂钩数据

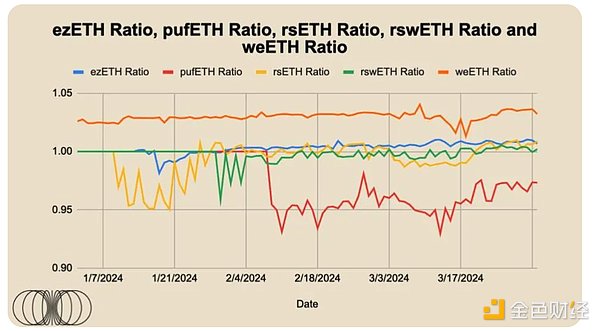

您可以在上表中看到,rsETH、rswETH 和 ezETH 都以接近 1:1 的比例与 ETH 交易,并略有溢价。展望未来,它们都应该由于其性质而以“溢价”交易。由于它们都是非再平衡代币,与 stETH 相反,它们会自动复利质押奖励,然后体现在代币价格上。这与当前 1 wstETH 的交易价格约为 1.16 ETH 的原因相同。理论上,随着时间的推移,“公允价值”应该会继续上升,因为它是时间 * 质押奖励的结果,然后反映在这些代币增加的公允价值中。

这些 LRT 的锚定价格非常重要,因为它基本上代表了市场参与者对整个项目的信任程度,这直接取决于利益相关性,或者套利者愿意交易掉这些溢价和折扣以使代币交易价格保持“公允价值”。请注意,所有这些代币都是非再平衡的,这意味着它们会自动复利,而是根据赎回曲线进行交易。

您可以在图表中看到,对于流动性最强的两个 LRT,ezETH 和 weETH,它们随着时间的推移交易相对稳定,并且大部分都与它们的公允价值保持一致。EtherFi 的 ezETH 与公允价值存在轻微偏差,这主要可以归因于其治理代币的推出,机会主义的耕种者抛售了代币,其他市场参与者自然会介入套利折扣。我们可能会看到类似的事件在 Renzo 推出其治理代币后发生。

KelpDAO 的 rsETH 在上市时相对于其公允价值交易价格较低,但慢慢稳定地恢复到持平状态。

至于 rswETH,它的大部分时间都略低于其公允价值进行交易,然而最近似乎已经与公允价值持平。在所有这些 LRT 中,pufETH 是主要的异常值,因为它们一直以低于其基础资产公允价值的价格交易。然而,随着它逐渐接近其基础资产的公允价值,这一趋势似乎即将结束。

值得再次注意的是,除了 EtherFi 之外,所有这些 LRT 提供商都没有启用提取功能。我们认为,充足的流动性再加上用户可以随时提取资金的能力,将为交易这些溢价或折扣的市场参与者带来更高的信心。

LRTs 在更广泛的 DeFi 生态系统中的地位

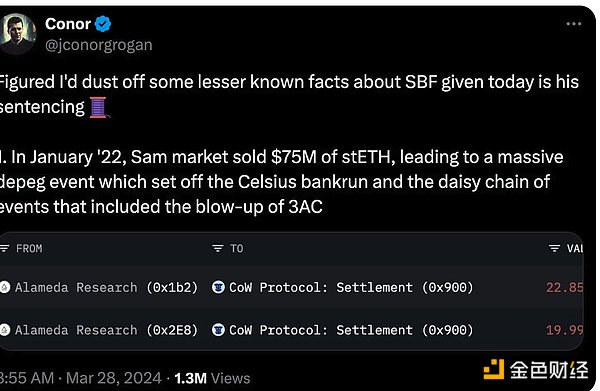

随着 LRT 进一步融入更广泛的 DeFi 生态系统(尤其是借贷市场),锚定价格的重要性将大大增加。例如,查看当前的货币市场,LST(特别是 wstETH/stETH)是 Aave 上最大的抵押资产,分别提供了大约 48 亿美元和 21 亿美元的流动性。随着 LRT 更深入地融入整个 DeFi 生态系统,我们预计随着更广泛的市场更好地理解风险和产品结构,以及它们随着时间的推移变得更加稳健(Lindy Effect),它们最终会取代 LST 的供应量。此外,Compound 和 Aave 上都存在治理提案,旨在引入 Renzo 的 ezETH。正如之前提到的,流动性将继续是这些产品的命脉,以确保它们在 DeFi 中广泛集成和长期存在。我们从下方的帖子中看到了过去 LST 脱锚事件如何引发连锁反应的例子。

总结

虽然 stETH 因其先发优势而抢占先机并占据主导地位,但本报告中提到的所有 LRT 系列产品几乎都在同一时间推出,并拥有市场动能。我们预计这将是一个赢家通吃的市场结构,因为幂定律适用于大多数流动资产;简而言之,流动性产生流动性。尽管存在诸多争议和动荡,币安仍继续主导 CEX 市场份额。

总而言之,流动性重放代币的流动性并不令人难以置信。流动性不错,但是每个 LRT 之间都存在更大的细微差别,并且随着长期授权策略开始相互区分,这种细微差别只会继续增长。从心智模型的角度来看,首次用户可能更容易将 LRT 视为质押 ETF。许多公司将争夺相同的市场份额,但从长远来看,分配策略和费用结构可能是决定谁是赢家和输家的决定因素。此外,随着产品变得更加差异化,考虑到提款期的长短,流动性将变得更加重要。由于全球市场 24/7 运作,7 天的加密货币有时感觉就像一个月的正常时间。最后,随着这些 LRT 开始融入借贷市场,资金池流动性将变得更加重要,因为清算人只想承担可接受的风险,因为相关抵押品的流动性状况不同。我们认为代币激励可能会在这里发挥重要作用,我们期待在其他 LRT 提供商的潜在空投事件之后深入研究不同的代币模型。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

美股闪崩 9月降息?

美股闪崩 9月降息?金色财经

金色Web3.0日报 | 美国新泽西州泽西市养老基金将投资比特币ETF

金色Web3.0日报 | 美国新泽西州泽西市养老基金将投资比特币ETF金色财经 善欧巴

ETF通过之后 以太坊的下一步是什么?

ETF通过之后 以太坊的下一步是什么?金色精选

香港稳定币沙盒 为什么选了京东?

香港稳定币沙盒 为什么选了京东?Bitkoala考拉财经

Azuki 让 Bobu 重获生机

Azuki 让 Bobu 重获生机金色精选

AOS Web:在 Permaweb 上重新定义 UX/UI

AOS Web:在 Permaweb 上重新定义 UX/UIPermaDAO

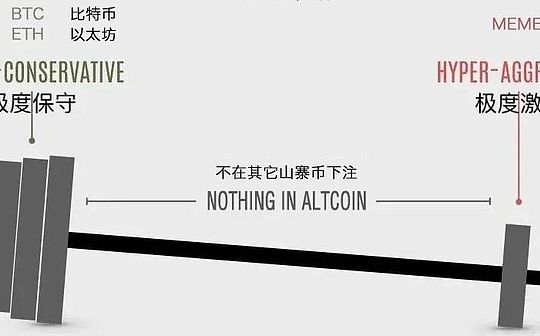

本轮牛市用哑铃策略能赚钱吗?

本轮牛市用哑铃策略能赚钱吗?Biteye

BTC LSD 如何帮助更多用户分享BTC质押收益?

BTC LSD 如何帮助更多用户分享BTC质押收益?TrustlessLabs

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部