看懂假 DeFi 的三张皮,才看得见风险的那层底

KLK 系列、ARK、奥拉丁等项目曾经在市场上颇为活跃,动辄“超高年化”“AI 金库”“革命性 DeFi 3.0”等宣传,也让不少投资者心动。

但如果回到区块链与 DeFi 的本质,从业务场景、收益来源、去中心化程度等维度冷静拆解,就会发现: 它们更接近“披着 DeFi 外衣的分钱游戏”。

本文不针对任何单一项目,只是借这些典型案例,拆解“假 DeFi”的常见伪装,帮你建立一套基本的风险识别框架。

一、先厘清:什么是真 DeFi,什么是假 DeFi?

从行业共识看,“真 DeFi”至少要满足三点:

1. 有明确的真实需求场景 解决的是链上借贷、流动性、清算、隐私、跨链等具体问题, 为用户或其他协议提供必要服务,而不是把全部精力放在“设计收益玩法”上。

2. 收益结构清晰、可持续 收益主要来自协议真实业务产生的手续费、服务费或长期增值, 而不是单纯依靠新用户的入金去兑现老用户的高额承诺。

3. 去中心化架构和透明的代码逻辑

合约开源、权限可追踪;治理逐步下放给社区;任何人都可以在链上验证协议运行逻辑,而不是只听一面之词。

与之相对,很多“假 DeFi”往往有几个共性:

用超高收益做包装(动辄几百上千年化);用新概念堆砌叙事(AI 金库、DeFi 3.0、算法黑盒、量化神器……);高度中心化控制(关键权限在少数人手里,黑盒合约、随时可改规则)。

在表面“创新模型”的背后,本质往往是:钱在系统内部反复腾挪,靠情绪和故事维持运转。

二、KLK / ARK / 奥拉丁:高收益故事下的资金游戏逻辑

下面三类只是“典型模式”的代表,不是唯一的例子。

1. KLK:合规牌照 + 高收益玩法的割裂

KLK 相关生态一方面打出“合规开放银行”“国际牌照”“金融科技”的旗号, 另一方面在链上又衍生出 KLK-Sync、KLK Ai 等一系列高收益协议:

1. 以“超高质押年化”“行为激励”“AI 金库”为主要卖点;

2. 资金主要在协议内部通过质押、复投、积分等方式周转;

3. 项目主体、基金会、运营协议之间的关系,对普通用户而言并不透明。

从模式上看,这类协议的核心,并非为行业提供不可或缺的基础服务,而是:用复杂名词 + 高收益宣传吸引资金进入,再在系统内多次裂变分配,更接近“披着合规叙事外衣的高收益资金游戏”。

2. ARK:包装精致,但核心逻辑依旧是“讲故事 + 搬钱”

ARK 在对外宣传中强调“顶级机构投资”“精英团队”“创新 DeFi 协议”, 同时辅以精美的视觉和牌面。但从公开资料梳理,可以看到几大典型问题:

1. 所谓“知名投资机构”缺乏权威数据库与项目方公开融资公告的双重印证;

2. 团队成员履历主要存在于项目自有宣传渠道,难以与过往真实项目经历交叉验证;

3. 合约权限架构、实际业务收入并非宣传重点,更多篇幅留给了“愿景、故事与预期涨幅”。

这类模式的共性在于:表面是做DeFi,实际更多依赖市场情绪与二级价格波动来吸引增量资金。

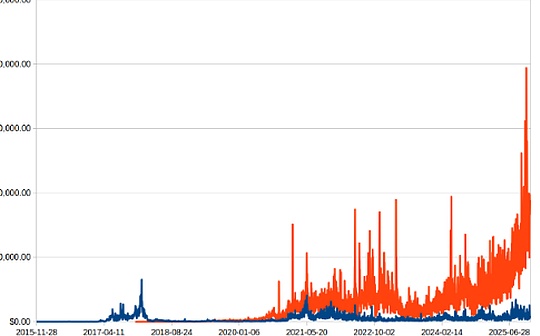

在人气旺盛时,看起来“生态繁荣”; 一旦增量放缓,矛盾就会体现在:

● 币价剧烈波动,

● 流动性快速抽离,

● 项目方不断换新叙事“续命”。

3. 奥拉丁(Origin):典型“静态 + 动态 + FOMO 奖池”盘子结构

奥拉丁 / Origin 自称基于 DeFi 3.0、算法币模型、隐私支付等概念, 设计出复杂的 LGNS 代币经济:

1. 极高的质押年化,通过“每 8 小时一次复利”的方式放大收益预期;

2. 多达十几代的推荐奖励与团队等级制度,把传统多层级模式搬到链上;

3. 再叠加 FOMO 奖池、抽奖等机制,以游戏化方式不断刺激追加投入。

在这样一套结构里,参与者最关心的往往不是:

“协议解决了什么问题?”

而是:

“还能拉多久?”“我能赚多少?”

资金来源高度依赖源源不断的新入场者。 一旦新增放缓,“高收益”难以为继,风险就会以极端的方式集中释放。

三、收益从哪里来?一眼看穿资金盘的关键

判断一个 DeFi 项目是不是“资金游戏”,有一个最直接的问题:

你拿到的收益,究竟从哪里来?

在 KLK 系玩法、ARK、奥拉丁一类项目中,参与者获得的绝大部分收益,往往来自:

新参与者的入金与质押;平台根据预设权重,对内部资金进行“再分配”而非真实盈利;币价波动与控盘带来的短期差价;多层级推荐带来的层层返佣。

而在真正可持续的 DeFi 协议里,收益应该倾向于来自:

协议为用户/机构提供服务产生的手续费、服务费;真实业务场景带来的长期现金流或价值积累;协议代币作为治理、质押、抵扣手续费等工具带来的长期协议价值,而不是只用来“炒故事”。

可以简单记一句话:

如果一个项目 90% 的篇幅都在强调财富自由; 却几乎说不清楚“具体提供什么服务、谁在为此付费”, 那它大概率是在玩分钱游戏。

四、三个实用自检问题:帮你快速过滤“假 DeFi”

以后再遇到类似项目,可以先用这三个问题做个“粗筛”:

1. 不看收益,先看业务:它到底解决了什么真实问题?

如果回答永远是“我们是 DeFi 3.0 的创新模型”“AI 算法自动帮你赚钱”,而不是清晰的业务场景(比如:做稳定币、做借贷、做做市、做清算、做隐私、做跨链…), 那就要警惕。

2. 不听故事,先看权限:谁能改规则、谁能动钱?

● 任意钱包可检测代币合约各项指标是否合格?

● 是否有“超管权限”(Owner 能否随时改参数、抽走资金、停掉合约)?

3. 不看海报,先看现金流:协议的真实收入是什么?

● 有没有公开的协议收入?

● 收入是否来自真实用户的合理支付,而不是“新用户本金的一部分”?

● 当你把推荐奖励、静态收益、各种补贴去掉后,这个协议还能活吗?

如果三问之下:

● 业务说不清,

● 权限集中且黑盒,

● 收入全靠新人入金,

那就可以直接把它放进“高风险资金盘”列表了。

五、写给市场的一句话

对于每一位参与者,或许值得记住这样一条简单的判断标准:

凡是把“拉多少人头就分钱”放在最显眼位置的项目, 都应被视为高风险对象。

真正的 DeFi 基础设施,赚的是长期的系统性价值, 而不是短期谁跑得更快。

KLK、ARK、奥拉丁等项目在模式设计上, 更像是穿着 DeFi 外衣的高收益资金游戏;

而真正值得长期关注的, 是那些老老实实把代码写在链上、把规则交给社区、 把收入建立在真实业务之上的协议。

伪去中心化的“假 DeFi”,终究敌不过脚踏实地的真协议经济。

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

中国叫停稳定币?王永利的解释可能还不够

中国叫停稳定币?王永利的解释可能还不够数字新财报

为什么BTC总是在美股开盘后下跌?

为什么BTC总是在美股开盘后下跌?金色财经

TCG深度研究:从扭蛋到衍生品的80亿美元链上投资版图

TCG深度研究:从扭蛋到衍生品的80亿美元链上投资版图IOSG Ventures

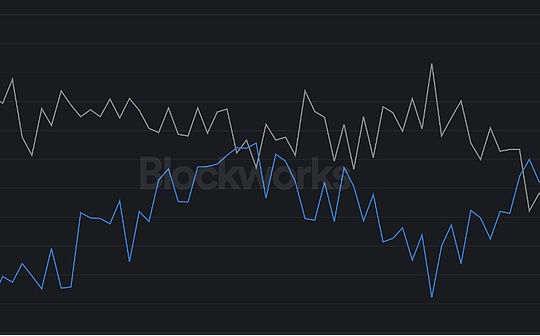

L1代币的“货币溢价”正在消退

L1代币的“货币溢价”正在消退金色精选

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部