拆解 LSD 杠杆挖矿:超额收益的来源与风险

撰文:0xLoki

最近在推上和 Space 上和很多朋友讨论了 LSD 杠杆挖矿的问题,主要的问题在于:

杠杆 Staking 高收益的本质是什么?风险点在哪里?

杠杆 Staking 的高收益是否可持续?

关于杠杆 Staking 的合成方式可以参考 CapitalismLab 的文章。文章提到的循环贷在 defi summer 早期借贷负利率和 Bendao 借贷负利率的时候也普遍存在,本质上通过不同标的的存借利差进行套利。与传统金融中的国债逆回购非常相似(也是我更喜欢把 LSD 称作「ETH 国债化」的原因之一)

一种更简单的实现方式是:

Alice 现在有 10 个 ETH,AAVE 以 3% 的利率借给 Alice90 个 ETH。

Alice 拿着 100 个 ETH 质押到了 Lido,获得了 100 个 stETH

Alice 的 100 个 stETH 成为 AAVE 的抵押物,AAVE 上 stETH 的 LTV 为 93%

加入当前 stETH-ETH 的汇率为 0.98,那么可借贷价值=91.14ETH,借贷是安全的

Alice 每年可以获得 100*4.9%=4.9ETH 的 staking 收益,同时需要支付 90*3%=2.7ETH 的利息,净收入 2.1,折合年化 11%。

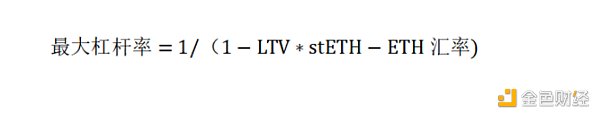

这种方式只是把繁琐的循环贷过程封装好,实际上第三方的收益聚合工具和 AAVE 都在这样做。同时这种借贷方式的杠杆率也不是没有上限的,我们可以得出最大杠杆率的公式。按照当前数据,最高杠杆率为 13.6 倍。

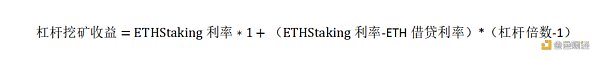

同时我们可以得出杠杆挖矿的收益公式:

有了这两个公式以后 ETH 杠杆挖矿会变得非常易于理解。杠杆 Staking 的收益来源是 Staking 和 ETH 借贷的利差,而之所以存在利差,是因为两种类型的标的具备不同的风险特征和流动性特征:

可以看出,Staking 和借贷的利差本质上就是流动性溢价和风险暴露溢价,选择 Staking 需要牺牲资产的流动性并且承担更大的损失。而之所以现在通过杠杆实现高达 10%-20% 的收益,主要是因为 ETH 上海升级的不确定性,不确定的时间越长,stETH 的波动风险就越高。如下表所示,如果 stETH 的汇率保持在 0.9 以上,6 倍以下的杠杆都是安全的,最高可以获得 13.2% 的利率。

理解了收入的来源,收益的可持续性也变得很好理解了。当前之所以能够存在这么高的利率,主要是因为上海升级的不确定性。Staking 具备明确的解质押预期时间,定价会更透明,风险管理更加可控,一个必然的结果是 ETH 的 S 质押量继续上升,降低 Staking 收益,同时 ETH 的借贷需求上升,推高存款 / 借款利率。

所以 ETH 开放 Staking 赎回以后,一个高确定性的结果是利差缩小,最终形成平衡,杠杆 Staking 的收益回到一个合理区间。另一个高确定性的结果是借贷成为 Staking 的加杠杆方式之一,LSD 的借贷市场变得更加繁荣,就像 CapitalismLab 文章中指出的一样,借贷成为 LSD 的隐藏赢家。

除了 ETH 以外,另外两个引起我们注意的市场是 Cosmos 和 Cardano,它们都拥有超过 40% 的质押率和数十亿美元的质押资产。Cardano 上构建类似产品时非常困难的,一是技术层面的开发难度,而是 Cardano 只有进入等待期没有解锁等待期,潜在的利差空间非常小。

而 Cosmos 不一样。Cosmos 提供了 20%+ 的质押利率,远远高于 ETH。同时,Cosmos 生态普遍拥有 14-21 天的解锁期,虽然不像 ETH 那么长,但也提供了一定的空间。Osmosis 的质押产品也让我们看到了用户的流动性敏感程度。提供一个 8% 的活期借贷收益并以 12% 的利率把 ATOM 借给杠杆挖矿者,在产品上似乎是可行的。

当然,实际落地还涉及很多复杂的问题。不过一个比较确定的事情是:POS 公链都需要 LSD 来提高资产效率和质押率(或者叫做公链代币国债化),国债化又势必带来利差,利差又会为借贷提供新的市场空间,这对借贷协议来说非常重要,因为这是为数不多存在刚性需求并且能够带来真正协议收入的业务。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

监管博弈新阶段:解读 SEC 创新豁免对全球加密行业的影响

监管博弈新阶段:解读 SEC 创新豁免对全球加密行业的影响CEEX研究院

Ultiland:RWA 新独角兽正在重写艺术、IP 与资产的链上叙事

Ultiland:RWA 新独角兽正在重写艺术、IP 与资产的链上叙事Foresight News

你还应该相信Crypto

你还应该相信Crypto区块律动BlockBeats

以太坊正在成为全球新的金融后端

以太坊正在成为全球新的金融后端Block unicorn

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部