收益率狂飙 盘点美债「代币化」固收产品、运作模式与隐忧

「加密市场基准利率」?2022 年的 UST/Anchor,以左脚踩右脚的「梯云纵」形式实现 20% 固定年化收益后,亲手毁了这个宏大的愿景,也开启了 DeFi 市场利率不断下滑的阵痛阶段。

时移事易,被称为「全球资产定价之锚」的 10 年期美债收益率却在过去两个季度节节攀升,昨夜更是一度升破 5% 的整数关口,创下 2007 年 7 月以来的 16 年新高,不过随着「疫情战神」Bill Ackman、「老债王」比尔·格罗斯等美债大空头们突然集体倒戈,美债收益率盘中迅速下行,收盘跌回 5% 以下。

此消彼长之下,不断飙升的美国国债收益率,也刺激一众机构通过 RWA 这条管道,推出大批由美国国债支撑的「代币化」项目,加密市场的固定收益类赛道也开始迎来新的黄金时期。

本文概览当前加密市场套皮美国国债的 DeFi 固定收益类项目,并探究背后 4%、5% 甚至更高收益的来源,以及在美债利率不断上行的背景下,这些项目可能的未来隐忧。

国债「代币化」固定收益类产品一览

涉及美国国债「代币化」的固定收益类项目,主要是指将加密货币和美国国债资产挂钩,也即用户持有链上代币,就等同于拥有传统市场对应的底层金融资产——美国国债。

且美债这种底层金融资产往往由机构进行托管以确保赎回,而链上代币化则可以赋予底层金融资产更好的流动性,以及借助其他 DeFi 组件进一步金融化(杠杆、借贷等)的机会。

当下加密市场中,除了 MakerDAO、Frax Finance 等老牌项目拓展赛道之外,Mountain Protocol、Ondo Finance 等项目也相继入局。

MakerDAO 的 EDSR

MakerDAO 目前作为 RWA 赛道的龙头项目已毋庸多言,不过 MakerDAO 底层能用于购买国债的资产比例是有限的,此前 MakerDAO 一直使用 PSM 模块内的 USDC 去提现购买国债,但如果存 DAI 领利息的用户太多,其利息甚至可能掉到国债利率以下。

而目前增强型 DAI 储蓄利率(EDSR)为 5%,共计有 17.3 亿枚 DAI 在 DSR,使得 DSR 合约的整体利用率(存在 DSR 合约内的 DAI 数量 / DAI 总供应量)已远远超过 20% 的阈值,高达 31%。

如果后续 DSR 利用率突破 35% 的阈值,EDSR 收益还会继续往下掉:

35% - 50% 区间内时,EDSR 的增幅倍率为基础 DAI 储蓄利率的 1.35 倍,即 EDSR 数值将约为 4.15%;

超过 50% 时,EDSR 将不再生效,合约将仅采用基础 DSR 数值,即 3.19%;

Mountain Protocol 的 USDM

作为 Coinbase Ventures 参投的收益稳定币协议,Mountain Protocol 推出的收益稳定币 USDM 主要由短期美国国债支持,在完成 KYB 认证后,全球的投资者都能够获取分享美国国债收益率的机会。

此外 USDM 以 Rebase 形式为用户提供每日奖励,与 stETH 的机制类似,目前年利率为 5%,且已在 Curve 上线 crvUSD-USDM 流动性池,这意味着非美国用户也可间接购买持有 USDM 赚取收益。

OKLink 数据显示,目前 USDM 的总发行流通量约 481 万枚,总持有地址数 116 个。

官方文档称其总资产的至少 99.5% 投资于现金、美国国库券、票据和美国财政部发行或担保本金和利息的其他债务,以及由此类债务或现金担保的回购协议,因此可视为完全由美债提供支持,且每月更新具体的资产详情。

Angle Protocol 的 stEUR

作为去中心化稳定币协议 Angle Protocol 推出的欧元储蓄解决方案,stEUR 允许用户质押欧元稳定币 agEUR 获得 stEUR,同时赚取以 agEUR 支付的 4% 年化收益,不过这 4% 的收益只是初始设置,后期将根据合约的使用情况定期更新。

它主要是背靠理论收益率 3.6% 左右的短期欧债,不过协议是将部分收入分配给 agEUR 持有者,而目前协议资产回报率约为 1.6%。

而它的收益分配思路也很简单:将未质押的 agEUR 持有者的收益贴补给质押用户,由于不是所有 agEUR 持有者都会质押为 stEUR,所以 stEUR 用户的收益一定会大于 1.6%。

譬如流通中的 agEUR 中只有 50% 在 stEUR 合约中,那就等于是 50% 的 stEUR 获取了全部 agEUR 的收益,也即 3.2% 的收益率。

Frax Finance 的 sFRAX

Frax Finance 一直是 DeFi 项目中最积极向美联储靠拢的项目——包括申请美联储主账户(FMA)(Foresight News 注,美联储主账户允许持有美元并直接与美联储进行交易),从而摆脱将 USDC 作为抵押品的局限以及银行倒闭的风险,使 FRAX 成为最接近无风险美元的东西。

而就在本月 12 日,Frax Finance 也推出了利用美国国债收益的质押金库 sFRAX,它通过与堪萨斯城的 Lead Bank 合作开设经纪账户,以购买美国国债,可跟踪美联储利率以保持相关性。

其中用户能够将资金存入 sFRAX 并获得 10% 的收益率,然后伴随着规模的增长,对应的收益率会逐步收缩至美联储目前的 IORB 利率,也即 5.4% 左右。

截至发文时,sFRAX 的质押总量已超 4346 万枚,不到半个月的时间即取得如此成绩,可谓增速惊人,同时目前的年化利率也已经掉到 6.18%。

Ondo Finance USDY

8 月份,Ondo Finance 也推出了以短期美国国债与银行活期存款为担保的代币化票据 USD Yield(USDY),不过美国用户与机构无法使用 USDY,且购买后 40 至 50 天可在链上转让。

作为一种不记名票据,USDY 可向持有人支付可变收益率,年利率从 5% 起,个人和机构无需任何认证要求,可直接与 Ondo 合作,每日铸造或赎回 USDY。

Ondo 目前推出了四种债券基金,分别是美国货币市场基金(OMMF)、短期美国国债基金(OUSG)、短期投资级债券基金(OSTB)和高收益公司债基金(OHYG),其中 OMMF 年化收益达到 4.7%,而 OUSG 的收益可达 5.5%。

总的来看,大部分项目的配置对象为短期国债和国债逆回购,且对外提供的利率多集中在 4%-5% 之间,这也符合目前美债的利率空间,部分高收益则多是协议用其它收益进行贴补(如 EDSR),或是牺牲部分非二次质押的用户来补偿质押用户(如 stEUR)。

高收益从何而来?

高收益从何而来?很简单,来源于美国国债(上文的 stEUR 等少数项目则是锚定所在国家 / 地区的政府债券,下同)日益上行的「无风险利息」。

我们需要明确的是,截至目前,美国国家债务违约的可能性仍然极小,所以美国国债收益率通常被资本市场视为无风险利率,这意味着持有美国国债与持有美元的风险状况相似,但同时却能获得额外的利息收益。

所以简单概括这些固定收益类项目的核心思路,就是从用户那里筹集美元,再买入美国国债,并将产生的(部分)利息分享给用户。

一言以蔽之,这些固定收益类项目,都会推出由美国国债支持的收益稳定币,持有人只需持有稳定币作为凭证,就可以获得作为底层金融资产的美债的「利息收益」:

完成 KYC/KYB 的用户以 1 美元铸造 / 兑换,项目方买入对应的国债,使得稳定币币持有者享受国债收益的机会,这也就将国债的利息最大化传导至稳定币存款用户。

而目前美国中短期国债的收益率均接近或超过 5%,因此目前绝大部分以美债作为支撑的固定收益类项目的利率也多为 4%-5% 区间。

举个例子或许可以理解地更为直观——这些收益稳定币,其实就是把 Tether/USDT 独吞的国债利息收益分给广大稳定币持有者:

要知道,Tether 印发 USDT 的过程,本质上就是加密用户拿美元去「购买」USDT 的过程——Tether 发行 100 亿美元的 USDT,就意味着加密用户向 Tether 存入了 100 亿美元,来获得这 100 亿美元的 USDT。

而 Tether 在拿到这 100 亿美元后,并不需要向对应的用户支付利息,相当于以零成本的形式从加密用户手中获得实打实的美元资金,如果买入美国国债,那就是零成本、无风险的利息收入。

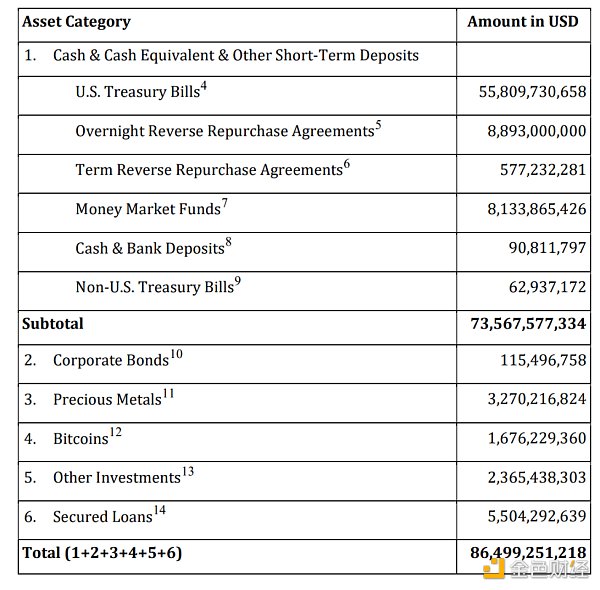

而根据 Tether 披露的二季度鉴证报告,其直接持有 558 亿美元的美国政府债券,按目前 5% 左右的国债收益率,意味着 Tether 每年躺赚 28 亿美元左右(差不多一季度 7 亿美元左右),Tether 二季度运营利润超过 10 亿美元的数据也印证了这一模式的暴利。

此外这些稳定币也可以在 DeFi 中自由使用,包括通过其它 DeFi 协议组件实现加杠杆、借贷等场景的衍生需求。

美债风波的隐忧

总的来看,目前此类由政府国债提供支持的固定收益类项目及其推出的稳定币,所面临的潜在风险主要来源于三个方面:

美债价格持续下跌的心理风险。资(美债价值)不抵债(稳定币市值),一旦跌至心理临界值,或引发脱锚雪崩;

期限错配下的流动性风险。如果加密市场出现大幅波动,用户抛售稳定币以回补流动性,极可能发生挤兑踩踏;

托管机构风险。整体还是比较依赖对于底层国债资产托管机构的信任;

美债下跌风险

众所周知,债券的收益率与价格向来是一币两面,所以上文提到美债收益率持续上涨,创下阶段新高,也就意味着美债的价格同期在不断下跌,创下阶段新低。

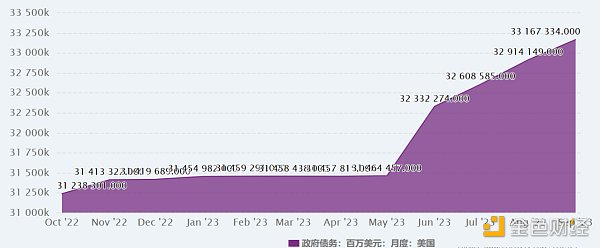

包括文初提到的 10 年期美债收益率突破 5%,背后的诱因,自然离不开今年 6 月债务上限谈判通过以来,美债发行规模远超历史同期:

从数据维度看,截至 5 月底,美国政府债务规模为 31.4 万亿美元,而 6 月债务上限被打开后,到现在债务总规模已经突破 33 万亿美元,导致国债供求关系扰动市场流动性。

这也意味着,支撑这些收益稳定币的底层金融资产(也即美债)的市场价值,其实伴随着收益率的不断上行,是在持续贬值的,只不过只要实际未卖出,就还只是账面上的浮亏,呈现隐性的「资不抵债」。

而据预测,四季度美国国债发行仍可能处于高位,如果这种供求背离的情景一直持续,美债价格无疑仍将承压。

这也是风险积聚的关键点——如果美债收益率持续上行,美债价格就会持续下跌,一旦用户发觉其背后的资产价格已经缩水到难以接受的地步,到达心理临界值,开启赎回,那么「浮亏变实亏」,资不抵债的情况就会变成现实,最终引发雪崩。

流动性风险

流动性风险,也是笔者认为值得关注的潜在技术性风险,如果说美债价格下,跌是被动导致收益稳定币背后的资产价值下降,那它就是通过资产负债结构的失衡,主动加剧这一问题。

核心就一点,项目方持有美债的收益都是到期兑付,但用户持有美债「代币化」的 RWA 资产(也即各自推出的稳定币),收益却无需美债到期即可兑付,钱从何来?

譬如以收益率刚刚突破 5% 的 10 年期美债为例,即便项目方当下买入,也需要 10 年后到期,才能将平均年化 5% 的收益落袋为安,但与此同时,链上代币持有者却可以近乎即时兑付,原因何在?

期限错配。

在上文所分析的高收益来源中可知,由于各家推出的稳定币主要用途不是直接作为交换媒介,而是为持有人提供收益,所以底层金融资产基本都是不同期限的政府债券。

且为了保证投资组合的风险与收益搭配,给链上代币持有者提供尽可能高的固定收益(美债短长期收益率倒挂暂且不提,下同),无疑是「长期债券」和「短期债券」结合,以兼顾流动性(预防用户赎回)与收益(提供固定收益)。

这本无可厚非,金融的本质之一便在于期限错配,它是金融行业收益的主要来源之一,但不要忘了,这同时也是流动性风险的重要策源地。

我们只需设想一个场景——加密市场出现大幅波动,投资者普遍爆仓或临近爆仓,持有者就可能通过抛售 RWA 以回补流动性。

在这样的流动性风险冲击之下,项目方只能通过抛售美债回收流动性,一开始自然是流动性好、折价小的短期债券,只不过一旦用户赎回需求超出短债余量,那么就只能选择折价抛售未到期的长期债券。

尤其是底层金融资产(也即美债)只在工作日的交易时间段进行交易,但链上代币化资产却是 7 × 24 小时不间断交易,这种交易时间上的错配,也有可能会阻断项目方及时卖出美债收回流动性,进一步加剧行情异动时的抛压。

此时,项目方要么降低标榜的固定收益率,要么就只能默默计提损失。然而一旦降低标榜的固定收益率,很可能引发信任危机出现挤兑,加剧抛售风潮,这就很容易出现稳定币脱锚,进而加剧流动性风险。

是不是感到十分眼熟?

没错,这正是今年 3 月份肇始的硅谷银行危机中,几乎完全一模一样的风险链条与传导途径,而这也导致了硅谷银行、Signature Bank 等多家银行的破产,险些酿成系统性风险。

托管机构风险

当然,某种程度上,加密市场的美国国债「代币化」固定收益类项目与传统金融市场的关联也是双向的,加密市场的极端波动可能通过 「RWA—国债」传导至传统金融市场。

不过目前美国国债「代币化」的固定收益类项目规模仍十分有限,且美债市场的流动性应对此等规模的冲击十分充裕,所以此等抛售目前倒是很难影响底层金融资产的价格。

那就引出了另一个潜在的风险点——托管机构的可靠性,以 Circle 这样持有天量美债的加密头部项目为例,多是贝莱德(Circle Reserve Fund)等美国金融机构托管,相对安全。

目前一众固定收益类的国债支持的稳定币们,其背后整体还是比较依赖对于底层国债资产托管机构的信任,披露信息也很有限,这也是不可忽视的风险点。

小结

加息盛宴之下,这场残暴的欢愉,是否终将以残暴收场?

对于广大普通投资者而言,以 RWA 为管道的美债「代币化」的固定收益类项目,虽然大多存在相应的准入门槛,但也是一个难得能够参与分享美国国债收益的机会。

同时也可以为 DeFi 领域与加密市场引入更丰富的资金与底层优质资产,这对整个加密市场而言都是积极因素。

不过,秋风未动蝉先觉,6 月份以来短期美债供给的激增,使得美国政府已经度过了发债缓解资金缺口的窘境,所以上文提到的 5% 既然是重要的心理关口,却也意味着实际收益率不可能长期持续处于当下的高位区间。

那么对于目前希冀通过美债「代币化」管道获取收益的用户来说,无疑就需要做好预期管理与风险管控:

一方面,需要清楚谁也无法保证 4%、5% 甚至更高的美债收益率一定会持续下去,且「收益率 - 价格」的此消彼长之间,存在一个临界值,一旦美债价格跌破某一点,资(美债价值)不抵债(稳定币市值)具象化,脱锚雪崩可能顷刻间发生。

另一方面,项目方提供 5% 以上越高的固定收益率,可能意味着越复杂的「长短债」期限错配——如上文所言,这也表示固定收益率越高的项目,潜在的流动性风险就越高,挤兑踩踏的发生可能水涨船高。

金融市场没有永恒的盛宴,加密行业更是如此。

予取予夺,尽归一处,经历过 UST/Anchor 的我们,或许更应该清楚,再宏大的高收益叙事,如果不能全须全尾地退场,都只会是一场镜花水月。

时间会给我们答案。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

监管博弈新阶段:解读 SEC 创新豁免对全球加密行业的影响

监管博弈新阶段:解读 SEC 创新豁免对全球加密行业的影响CEEX研究院

Ultiland:RWA 新独角兽正在重写艺术、IP 与资产的链上叙事

Ultiland:RWA 新独角兽正在重写艺术、IP 与资产的链上叙事Foresight News

你还应该相信Crypto

你还应该相信Crypto区块律动BlockBeats

以太坊正在成为全球新的金融后端

以太坊正在成为全球新的金融后端Block unicorn

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部