compound因uni瞬间拉盘而产生66万美元的坏账

昨天晚上(2024.2.23)uni瞬间拉盘,价格从7美元,一瞬间涨到了11美元。

compound这个借贷协议是允许用户抵押其他币(如usdc)借uni,就在这个uni瞬间拉盘之后的一小段时间里,compound没有及时更新uni的价格,导致在协议里可以用低uni价值的抵押品去借走uni。

这被极少数几个人发现后抵押usdc借走了大量的uni,然后卖掉uni变成usdc,然后你会发现,它获得的usdc数量竟然多于他抵押进compound的数量。

我来认真分析一下这次对借贷协议的攻击,数据来源https://bad-debt.riskdao.org/。

攻击获利的地址有下面四个

0x6980a47bee930a4584b09ee79ebe46484fbdbdd0

0x5968ada261a84e19a6c85830e655647752585ed4

0x49bc3cec1fb7978746f742a4e485d0d601831cea

0x2f99fb66ea797e7fa2d07262402ab38bd5e53b12

现在在debank上去查看这四个地址的余额,你会发现在compound这个协议里,这四个地址都有一笔债务,但抵押品几乎为零,如下面:

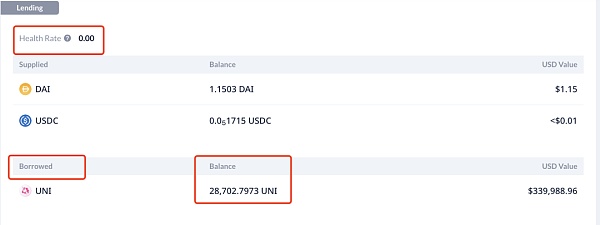

这个截图显示,这个地址0x2f99fb66ea797e7fa2d07262402ab38bd5e53b12在compound抵押了1.1503Dai和0.051715usdc,但借走了28702.7973uni 。

抵押品几乎为0,但借走的uni价值高达 33万U。这种情况下,这个地址肯定是不会去还这笔uni债务的。

其他三个地址都一样,使用了几乎为零的抵押品,借走了十几万U的uni币。

这四个地址累计借走了 55,565.9001uni,目前按12U一个计算,总价值是 55565.9*12=666790.8 usdt,66万U亏损。

为什么会发生可以使用几乎为0抵押品,却能借卖几十万U的uni币?

整个攻击逻辑是下面这样的:

1.假设现在是T0时间点,uni在市场上的价格是7U/uni,compound对uni的喂价正常,也是7U/uni

2.然后在T1时间点,uni在市场上的价格突然爆涨,瞬间涨到了11U/uni。但compound里对uni的喂价出现错误,还是停留在7U/uni。

3.然后有人发现了compound对uni的喂价错误,立刻抵押了20万usdc进去compound充当抵押品,并顶格借走了uni币,按compound的喂价(7u/uni,和85%的借贷率),可以借走 20*0.85=17 万U的uni, 170000/7=24285.7143 uni,即可以借走 2.4万uni。

4.然后将这2.4万uni在市场上(比如uniswap v3)卖掉换成usdc,因为市场上的价格是 11U/uni,因此可以卖到 2.4*11=26.4 wUsdc,比抵押品多了 6.4万Usdc,这就是利润。

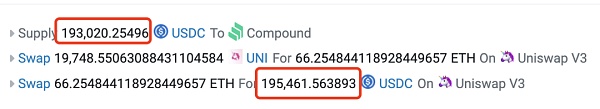

下面这笔交易 https://etherscan.io/tx/0xaee0f8d1235584a3212f233b655f87b89f22f1d4890782447c4ef742b37af58d 可以非常清晰地看到上面的逻辑

它抵押了 193020usdc,借出了19748uni,并且将uni卖成了ETH然后ETH又卖成了usdc,最终收到195461usdc,比抵押品多了195461-193020=2441 usdc。

5.等compound将正确的uni币价格喂进协议后,那这些债务肯定要被清算,并且还清算不干净,即使清算者拿走所有的抵押品,也还会留下大量的uni债务。这就是坏账。

compound为什么会出现uni价格喂价错误?

目前compound已经发起了修正这个bug的投票。

因为compound对uni币的价格设定是采用了双重保险,一个是采用chainlink的oracle喂价,另外同时还采用了Uniswap TWAP(时间加权平均价格)。但这两个喂价具体是怎么取舍我没去查。但从现在的结果来看,这两者必须同时正常,compound才能正常喂价。

在uni价格瞬间爆涨时,chainlink的喂价是正常的,但UniswapTWAP的价格出现了问题,compound的协议给出了错误的价格。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

金色Web3.0日报 | MakerDAO考虑放弃Sky品牌

金色Web3.0日报 | MakerDAO考虑放弃Sky品牌金色财经 善欧巴

国际清算银行:金融业需谨慎对待资产通证化

国际清算银行:金融业需谨慎对待资产通证化区块链骑士

3EX CryptoGPT——加密投资者的专属AI投资顾问

3EX CryptoGPT——加密投资者的专属AI投资顾问3EX AI交易商学院

AI memecoin 热潮背后是对科学的崇拜也是对新货币体系的追求

AI memecoin 热潮背后是对科学的崇拜也是对新货币体系的追求TechubNews

PerpDEX的破局之道:从Pump.fun看永续合约交易的未来

PerpDEX的破局之道:从Pump.fun看永续合约交易的未来NingNing

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部