W5H框架解码系列四:代币供需如何动态平衡

作者:Charles Shen @inWeb3.com

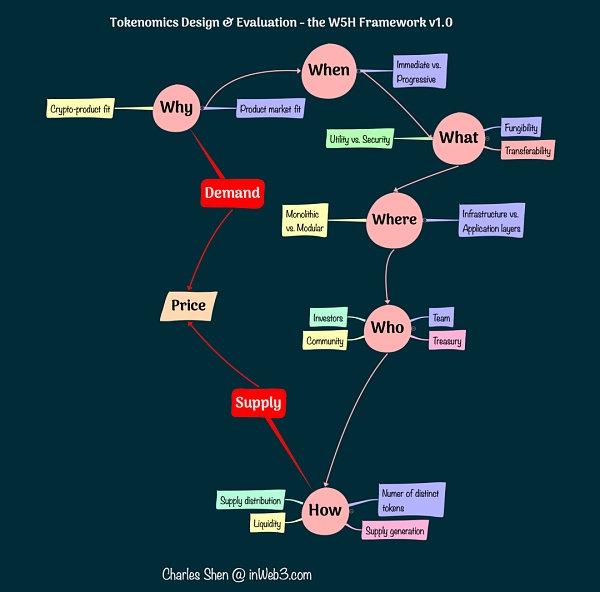

在代币经济学基础系列的前几部分中,我们讨论了代币设计中的“Why, When, What, Where, Who, and How”。

W5H 框架

尽管我们的大部分讨论都在代币初次发行的背景下进行,但这些问题的答案直接影响到生态系统中的持续供应和需求,这对于代币项目的长期可持续性至关重要。整体业务层面和代币层面的供需动态平衡决定了商品、服务和代币的价格。这些是完成我们 W5H 框架的关键组成部分,也是本文的重点。

W5H 框架(供应和需求)

像往常一样,我们从业务层面和代币层面探讨供需动态。在业务层面,特定商品和服务的供需实际上是“为什么要代币”中讨论的加密-产品-市场契合问题的一部分。因此,我们在这里更详细地阐述代币层面的供需机制。

调节代币供应和需求

代币供应调节

代币供应可以通过项目的治理机制进行调节。回顾我们之前讨论的“How”部分,代币供应可以是预先安排的,也可以是按需生成的。如果供应是预先安排的,当情况发生变化时,一些项目的治理机构会选择修改原始的代币发行模式,以调整未来的代币供应。如果代币铸造是按需驱动的,项目的治理也可以采取措施来调整供应。例如,如果一种稳定币是基于抵押物铸造的,降低所需的抵押率会增加稳定币的供应。然而,这种变化会带来风险。较低的抵押率会增加项目整体财务状况的不确定性。

虽然供应调节可以包括增加或减少供应,但项目更常遇到的问题是代币供应过剩,无法被需求所消化。让我们更详细地探讨减少代币供应的机制。

临时供应减少 - 锁仓和归属期

锁仓代币会暂时将其从流通市场中移除,并在锁仓期间减少代币的卖压。归属期则通过分阶段释放代币,缓解突发性的供应冲击。项目方可以设置激励措施,鼓励代币持有者自愿锁仓。激励措施给用户带来的实际价值越大,这种机制就越有效。例如,Curve Finance 的著名 veCRV 模型将 CRV 代币锁仓最长达四年,以换取治理权和持续的协议费用分成。基于 veCRV 机制的衍生协议如 Convex,甚至将 CRV 的锁仓从临时变为永久,进一步收紧了代币的卖压。

需要注意的是,锁仓更多的代币并不一定意味着代币会变得更有价值。例如,如果一种代币用于商品交换,而由于所有代币都被锁仓,没人能获取代币,那么商品交换就无法进行,整体加密经济将无法存在。

永久供应减少 - 销毁代币

销毁现有代币可以永久地将其从流通中移除。这种方式人为地引入了一种通缩力量,以对抗代币的通胀压力,并可能提高代币的价值。常见的代币销毁机制会尝试将销毁过程与代币需求挂钩。一种方法是在用户使用代币支付协议服务费用时销毁代币。例如,ETH 的 EIP1559 方案销毁了部分交易费用。BNB 也有类似的实时部分交易费销毁机制。提供区块链数据查询服务的 The Graph 协议也会销毁其从查询用户和节点服务提供者那里收到的部分费用。

当销毁机制旨在对抗代币通胀时,由于经济系统中存在不可预测的因素,设计合适的参数以实现实时的代币供需平衡可能非常具有挑战性。一种常见的方法是定期评估需求状况,以决定需要减少多少供应,然后回购并销毁这些代币。例如,BNB 代币的季度自动销毁机制通过 BNB 代币的价格和供需动态来确定销毁量,这意味着如果 BNB 价格下降,将会销毁更多的代币。

减缓和减少未来的代币供应

对未来尚未发布的代币,也可以采取减缓供应和减少供应的措施。

计划未来发行的代币通常采用较为平缓的发行模式,而不是基于阶梯函数的通胀跳跃。例如,Convex 协议事先排定的 CVX 代币,它的发行就是一个很好的例子——采用平滑的铸币曲线、降低通胀率。对于特定参与者(尤其是以低成本或零成本获得投资或奖励的参与者)的代币,通常会强制执行锁仓和归属期。例如,团队和风险投资公司通常在少于一年到几年的锁仓期后获得分配的代币。这些代币通常在 1 到 3 年内逐步归属。类似的锁仓和归属期也可以应用于通过收益耕作获得的代币奖励,例如在 DeFi Kingdom 游戏中。

我们还看到一些项目通过调整未来发行计划来明确削减发行量。例如,Sushi 代币起初设定了一个无限通胀计划,但后来其治理机构认为这一计划过于激进,并批准了一个 2.5 亿的硬上限。2022 年 9 月发布的 Cosmos 2.0 白皮书提议将 ATOM 代币的长期发行计划从指数扩展改为更受限制的线性计划,但这也需要在短期内大幅增加代币发行量,因此与其他修订案一起被否决。

调节代币需求

处理供需动态不仅限于供应方面,也可以根据外部因素引起的供应变化来刺激或抑制需求。MakerDAO 的 DAI 储蓄率机制就是一个很好的例子。在 MakerDAO 的 DAI 稳定币的基本情景中,人们将 ETH 代币作为抵押品来铸造 DAI,从而增加 DAI的供应。在加密牛市中,人们更倾向于利用 ETH 杠杆来铸造 DAI,导致 DAI 供应增加,需求相对较弱。此时,协议可以通过提高 DAI 储蓄率来奖励持有 DAI 的人,从而增加 DAI 的需求,使供需关系更加平衡。而在熊市中,人们更喜欢持有 DAI 的稳定性,因为人们通常不会利用 ETH 杠杆来铸造 DAI,导致 DAI 的需求强于供应。此时,协议可以降低 DAI 储蓄率,劝阻人们持有 DAI,并抑制其需求。

代币供需分析

在分析代币供需动态及其影响的代币价格时,我们可以提出三个常见问题。本节将讨论其中两个,第三个关于代币价值捕获的问题将在本系列的下一部分中讨论。我们还选择了最近加密市场周期中的两个具有代表性的项目来说明这些问题的应用。

什么样的价值创造驱动了代币需求,并且这种需求是否可持续?

在回答这个问题时,我们暂时忽略供应方面。系统应该有稳固的基础,能够支持持续和不断增长的代币需求。我们可以回顾“为什么要代币”这个问题的答案,深入探讨代币项目的商业模式及其价值创造过程。是否有能产生收入的有意义的服务和产品?收入来自哪里?收入是否可持续?收入和成本如何比较?

如果一个系统尚未在财务上可持续,但提供了有意义的服务,它仍然可能成功。就像科技公司在增长期间可能亏损,但仍能成功。这些项目可以获得外部资金(主要来自风险投资公司),帮助它们度过早期阶段。当然,这样的项目未必一定成功,许多项目不可避免地失败。

如果一个系统看起来盈利,但主要依赖于新用户资金的不断流入来维持其商业模式,那就应该对其潜在的“庞氏经济”保持警惕。

代币供应将如何变化,需求能否匹配?

如果加密项目在给定的代币供应下通过了基本需求驱动测试,我们仍然需要检查不断变化的代币需求和供应是否能实现健康的平衡。

如果供应减少,在需求相似的情况下,短期内应有助于推高价格。但如果供应减少过多,可能会抑制需求,损害整体经济。因此,许多代币经济设计成具有适度的供应通胀。这种通胀供应可以按照预定计划进行,也可以按需发布。让我们看看新代币供应可能会发生什么:

人们可能会在市场上出售它们并套现;这是最不希望发生的情况,因为它表明供应增加而需求减少,从而压低价格。

人们可能会长期持有代币。这种行为是希望看到的,因为它表明需求增加,并暂时将新供应移出流通,减少卖压。

人们可能会将新代币用于服务支付,这些服务会销毁代币。这种结果也代表了对代币的需求,是非常理想的,因为它本质上消除了额外供应,最小化了新供应的稀释。

其他用户行为可能会介于上述情况之间,导致各种程度的需求影响。

如果用户需求总是无法与供应匹配,经济可能陷入恶性通胀模式,导致代币价格崩溃。

案例研究1:OlympusDAO 和 OHM

OlympusDAO 是 DeFi 2.0 的代表性项目。它旨在为新兴的 Web3 生态系统创建一种去中心化、抗审查的储备货币。OHM 代币的目标是保持购买力、维持深度流动性,并作为记账单位和价值储备。但与加密稳定币项目不同,OHM 代币并不与美元挂钩,而是由去中心化稳定币 DAI 等资产支持。这一从“挂钩”到“支持”的变化非常重要,意味着 OHM 具有自由浮动的价值,但其内在价值由其所支持的资产决定。

是什么主要价值吸引用户购买 OHM 代币?

当 OHM 在 2021 年初推出时,其主要吸引力并不是作为货币的地位,因为它还没有被广泛采用。相反,它提供了高达六位数的被动收益率(APY)用于质押 OHM。即使在 2022 年中期,APY 仍然保持在三位数的中间范围内。这个高收益率以及(3,3)梗,是当时人们购买和质押 OHM 的主要原因。

OHM 的收益来自哪里,它是否可持续?

深入研究协议发现,早期的 APY 主要来自协议向愿意支付远高于一个 DAI 内在价值的买家出售 OHM。但为什么人们愿意支付更高的价格,在 2021 年 4 月达到顶峰时为 1415 美元,尽管其内在价值大约是 1 美元?一些用户可能认为项目的未来增长,包括协议通过绑定机制控制的大量国库资产,值得支付溢价。其他人可能因为(3,3)梗而产生 FOMO(害怕错过)。如果每个人都采取一致行动,只买入不卖出,价格会持续上涨。如果价格持续上涨,早期进入会带来更好的价格和更高的协议价值分配。唯一的问题是,要使价格持续上涨,需要有无限的新买家进入系统。当新买家的流入停止时,系统就会从代币经济学(Tokenomics)变成庞氏经济学(Ponzinomics)。来自 Selini 资本的 Jordi Alexander 对此有更多见解。

总结:总体而言,Olympus 协议具有一些令人印象深刻的设计,有一个雄心勃勃的目标和曾经极其流行的梗。不幸的是,它的模型缺乏稳固的基础,无法持续。事后看来,OHM 价格从历史高点下跌超过 99% 并不令人惊讶。

尽管如此,Olympus 项目也带来了一些有影响力的创新,特别是协议拥有流动性的概念,这被认为是 DeFi 2.0 的一个关键特征。截至 2023 年初,该协议仍然拥有近 2.5 亿美元的国库资产。

案例研究2:Axie Infinity

Axie Infinity 是一款基于 NFT 的区块链游戏。玩家在游戏中战斗、收集和交易名为 Axies 的 NFT 数字宠物。它是“玩赚”游戏的象征。

是什么主要价值吸引用户参与 Axie Infinity 游戏及其代币?

许多玩家被 Axie Infinity 吸引,是因为可以赚取收入。2021 年 5 月,游戏开发者在 Twitter 上进行了一项调查,结果显示近 1000 名受访者中有 48% 是因为“经济”原因参与游戏,而只有 15% 是为了游戏玩法。这意味着大部分参与者是为了找工作,而不是为了游戏。

游戏的收入来源于哪里,它是否可持续?

如果人们是为了赚钱而玩游戏,那么这些钱来自哪里?不幸的是,早期的 Axie Infinity 经济并未产生自我持续的收入。它要求玩家支付一笔前期费用购买游戏 NFT 才能开始游戏。在高峰期,入门 NFT 的价格从几百美元到超过 1000 美元不等。新用户不断支付费用加入游戏,这支持了代币价格的水平,使得现有玩家能够兑现并赚取可观的收入。然而,指望无限数量的新用户以越来越高的价格加入系统是不现实的。当新用户增长放缓时,代币价格下跌,现有的“工作”玩家无法赚取足够的收入维持生计。他们可能会离开游戏,导致恶性循环。简而言之,游戏的需求方面基本面未能通过可持续性测试。

代币供应将如何变化?

Axie Infinity 因提供了让低收入社区通过“玩赚”模式谋生的机会而受到赞誉。这确实是一个值得称道的事业。还创建了一种基于公会的奖学金机制,帮助无法负担游戏入门 NFT 费用的用户加入游戏。其想法是让他们借用必要的NFT开始游戏,之后可以偿还贷款并保留剩余的收入。这种机制起到了作用,并有效地吸引了大量用户加入游戏。据估计,有 60%-65% 的 Axies 拥有者是奖学金持有者。

然而,许多新用户进入系统也意味着代币供应加速,例如,人们在游戏中赢得更多的 SLP 代币。这种情况加剧了由 bots 造成的现有通胀压力,进一步推动了更多代币的铸造。

代币需求能否匹配供应变化?

在需求方面,用户可以出售赚取的 SLP 并套现。这些 SLP 重新进入流通,造成通胀。用户也可以用这些 SLP 来繁殖 Axies,这将销毁和减少 SLP 代币。因此,结果将取决于 SLP 通胀与通缩的相对速度。NAAVIK 对 SLP 铸造和销毁的分析显示,自 2021 年 8 月以来,SLP 的铸造速度快于销毁速度,铸造/销毁比率继续加速。显然,通缩力量不足以抵消增加的供应。如果我们回想一下,大多数奖学金持有者和低收入玩家将游戏视为一份工作,通过赢取 SLP 代币并出售它们来赚取现金收入。这些玩家主要通过通胀途径,而不是通缩途径。

如果我们看一下 SLP 代币的价格及其市值,2021 年 8 月标志着 SLP 代币价格从接近 0.34 美元快速下降到 0.05 美元到 0.10 美元之间的时期。这种模式表明游戏遭遇了严重的通胀问题。

平衡游戏经济从来不是一件容易的事。解决游戏内 SLP 的严重通胀问题需要设计者减少代币通胀源和/或增加通缩手段。但这些决定往往会带来两难境地。减少 SLP 代币奖励的数量也会改变玩家的激励,可能影响他们的参与度。另一方面,限制 Axies 的数量可能是一种鼓励繁殖并导致更多 SLP 销毁的方式。但这也可能导致 Axies 价格更高,进一步增加新玩家的进入门槛。

值得赞扬的是,团队公开承认了这些问题,并一直在各种方向上努力改进。他们通过增加获取 SLP 代币的难度并进一步控制 Axies 数量来解决严重通胀问题。关于实际收入来源的基本问题,他们在 Axie 经济和长期可持续性页面上列出了几个选项。他们还发布了游戏的免费试玩版,作为这些努力的一部分,可能吸引更多来自更广泛玩家社区的人,并通过游戏内物品获得收入。

结论

本文在之前探讨代币设计中的 “Why, When, What, Where, Who and How” 的基础上,进一步研究了完成 W5H 循环的供需动态平衡。由于业务层面的供需动态已在之前的“为什么要代币”讨论中涉及,本文主要探讨了在代币层面调节供需的各种方法。通过两个具有代表性的加密项目案例,我们详细分析了两个涵盖业务和代币层面的关键问题,这些问题有助于评估特定加密项目的供需关系。

我们尚未深入探讨的一个重要问题是这两个层次之间的联系。具体来说,就是业务层面创造的价值如何积累到代币层面。这是代币经济学设计的关键部分,影响代币的估值和定价。这将是代币经济学基础系列下一部分的讨论主题。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

加密资产的发展趋势

加密资产的发展趋势道说区块链

RWA爆火背后:是机遇还是骗局?

RWA爆火背后:是机遇还是骗局?曼昆区块链法律服务

金色Web3.0日报 | Aether Games宣布正式关闭

金色Web3.0日报 | Aether Games宣布正式关闭金色财经 善欧巴

量化宽松政策对加密货币的真实影响

量化宽松政策对加密货币的真实影响金色精选

各类资产将再度集体上涨?

各类资产将再度集体上涨?周子衡

2025年crypto的十大叙事和明年的三个预测

2025年crypto的十大叙事和明年的三个预测沙丘路的毛圈狮子

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部