美帝的阳谋?详解美联储和Swift的代币化方案

上篇关于各金融巨头布局的文章引发一些业内人士讨论。尤其是关于美联储和Swift的内容,关注者较多。

本篇详细介绍一下以上机构公开的概念方案,仅供业内人士参考。

欢迎各位讨论交流,如果觉得有道理请关注/点赞/转发~

资产代币化是RWA持续火热的主要话题之一。

但目前除了稳定币之外,其他资产代币化的项目资产规模都比较有限,在市场上获用户认可度也比较低。

这其中可能监管合规因素比较大,在复杂的金融系统中,一个新生的事物要与原有体系兼容,本身就是挺有挑战性的。上篇除了贝莱德,其他金融巨头有哪些布局?提到的金融巨头摩根,想要推行存款代币都阻力重重。

但是今天提到的方案来头更大,是出自大名鼎鼎的美联储和国际资金清算系统(SWIFT)。

也许从他们的方案中可以窥探到未来代币化世界的模型吧?

美联储和Swift是中心化体系最关键节点

先上一张图简短科普一下现在支付体系是怎么构成的:

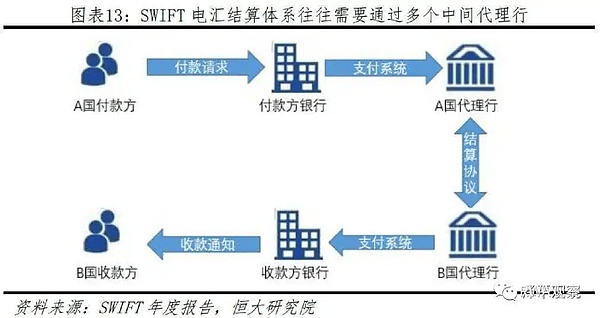

如果是跨境贸易,在目前的体系下必须经过Swift。

如果是美国国内的支付,或者跨境贸易涉及到美元结算,则必须要经过美联储的Fedwire。

就是上图红圈圈划出来的重要核心节点。

加密支付整天喊的去中心化,到底是要去谁,大家心里还是要有点数哈。

传统金融通过RLN自我革命?

资产代币化喊得震天响,但是如果不支持加密支付,那就不能实现流动性。

同样的,如果没有代币化资产,那加密支付也没有用武之地。

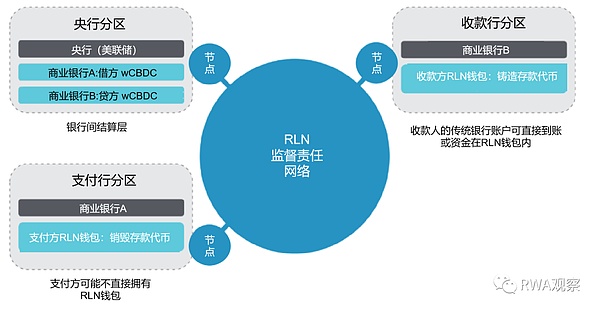

为了保障下一代的支付体系仍能掌握在自己手里,有人(其实就是SWIFT及其成员)提出了一个RLN(regulated liability network监督责任网络)概念方案。

各个传统金融机构都把自己的负债(对于用户来说就是资产,可以简单理解为存款)代币化,放进RLN。

通过RLN完成一笔支付的话,简化版本的流程是这样的:

看起来确实是一个去中心化方案了吧?

其实并不是!

这个方案以后美联储一样可以像以前中心化的时候一样,作为核心的结算节点控制整套系统。

因为银行之间的结算还是必须要通过批发型的wCBDC。

但是,去中心化宣称的好处,一样可以实现。

例如:

● 因采用同一套账簿和记录,金融结算可实现更精密的合作

● 每一笔支付对于各方都是唯一的,且不可更改,记录存在共享账簿上

● 结算确认可以准实时完成

● 共享账本可以7*24小时运行

● 共享账本可以通过智能合约和共用技术设施实现可编程

为啥SWIFT这么积极

上图稍微讲了一些RLN网络的运行流程,很多人可能觉得貌似央行是最大的赢家呀?

为啥SWIFT要辛辛苦苦给人家做嫁衣呢?

这就要说说SWIFT了,全称是环球银行金融电信协会(英语:Society for Worldwide Interbank Financial Telecommunication)

很有意思吧,人家是一个全球同业合作组织。是不是和我们DAO组织有点像?

SWIFT由代表全球约3500家公司的股东(金融机构)拥有和控制,每个国家对SWIFT报文的使用情况,既决定了SWIFT的股权分配,也决定了每个国家有权获得的董事会董事人数。

如果SWIFT网络不发股份而是发token,报文发送收gas费,参与的金融机构相当于挖矿节点。。。是不是有内个味道了?

在新的RLN网络里面,SWIFT也是希望起到这个组织作用,把它的会员单位都拉进来。

毕竟总让加密货币这么个搞法,以后大家收款都用稳定币,那就和他(还有他的大部分会员银行)没什么关系了。

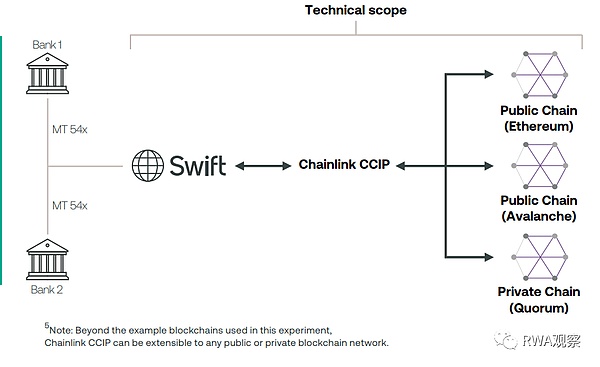

但是SWFIT作为一个老牌金融机构,区块链的新技术可能是真的不太懂。

于是乎在欧洲搞测试的时候,拉上了Chainlink一起。

总体的分工是,SWIFT负责搞定机构资产上DLT,Chainlink搞定跨链问题。

万一以后真的按这个套路搞,那link的前途真是不可限量。。

传统银行会支持RLN么

RLN方案貌似确实可以帮助传统金融机构,通过区块链技术提升效率。

但更重要的是,如果不用这个方案,如果支付市场被加密货币占领。

那以SWIFT成员为主的大量金融机构,可能真的会很危险。

在传统金融体系内,市场上的货币是由双层架构实现的:

央行货币算M1,除了发行的物理现金之外,就是借给各个商业银行的钱

流通货币算M2,主要就是各位在银行或者支付工具(微信/支付宝/Paypal等)里面的钱

在传统金融体系中,普通群众能接触到的央行货币也就是硬币和纸币了。

其他稍微复杂一点的操作,都要通过商业银行或者支付机构完成。

现在的很多加密货币(例如比特币)是和传统金融系统没有任何关系的。既不是由央行发行,也不需要金融体系进行结算。

稳定币(例如USDT和USDC)可能还好一点,因为需要对用的美元进行抵押,只要这个钱不是存在央行(实际也都是存在商业银行或者购买国债),那其实可以算M2。

说实话,如果各个传统金融机构不团结起来抱团取暖。在加密货币面前可能不堪一击。

支付市场的份额会以肉眼可见的速度被加密支付取代。

加密 VS RLN,未来的格局会是怎样?

未来其实很难预测,但是有一些原则可能是可以延续的,并用于未来趋势的判断:

监管不是请客吃饭

全世界的监管,都是有法律或者其他更有力量的东西作为后盾的。

从当前的趋势看,包括用户实名/反洗钱审查等合规要求不仅仅是大势所趋,而且也是保护投资权益的有效手段。

毕竟在一个野蛮生长的市场,遍地割韭菜长期也没什么好处。

相信未来对加密货币的监管要求也会越来越多详细。

技术中立是未来趋势

当前监管也不会毫无理由的限制技术(其实有,例如加密印刷技术)。

我相信监管的规则会更注重业务本身,而不是采用的底层技术。

例如在19世纪的时候,银行采用的都是纸质账本。

20世纪的时候换成了电子数据库账本,所有的监管规则是持续沿用更新的,并没有因为记账的技术而产生特别大的变化。

现在到了21世纪,记账的技术可以升级为区块链共享账本技术。

目前主流国家的监管原则也是“同样的行为,同样的监管”

可能这个原则是有利于RLN网络在各个传统金融机构的应用。

毕竟涉及到加密货币的法律定义可能还要扯很久,传统金融机构已经应对监管合规很多年了。

自自由竞争可以创造美好未来

哈耶克曾经在1976年通过《货币的非国家化》呼吁通过私人银行印钞增加自由竞争。

私人银行在监管的铁拳之下算是屈服了。

没想到这个历史任务被区块链加密货币承担起来了。

哈耶克认为

, , , , ,

所以未来传统金融机构要想真正赢得未来的市场,还是需要管好自己的口袋,不要乱来。。。让我们迎接美好的未来吧。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

a16z:2026年17大加密趋势预测

a16z:2026年17大加密趋势预测金色财经

数字时代的钱:数字人民币、稳定币和它们正在改变的世界

数字时代的钱:数字人民币、稳定币和它们正在改变的世界BlockSec

美联储还是开始印钞放水了

美联储还是开始印钞放水了财主家的余粮

a16z《2026年重大构想:第二部分》

a16z《2026年重大构想:第二部分》Block unicorn

稳定币时代的两大真相:去中心化才是安全 碎片化将成常态

稳定币时代的两大真相:去中心化才是安全 碎片化将成常态PolkaWorld

当美联储被政治绑架 比特币的历史性机会来了?

当美联储被政治绑架 比特币的历史性机会来了?白话区块链

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部