比特币期权市场分析(上)——以Deribit为例

在加密货币行业中,近年来最令人期待的发展之一就是期权市场的增长。类似Deribit(2016)和LedgerX(2017)这样的场所已经可以使用被称之为“普通期权”的交易,也就是看涨期权和看跌期权。

流动期货市场的最新发展使建立更复杂的衍生产品变得更加容易,例如永续期货和具有固定滚动期限的期货,它们使得期权交易可以更大规模的进行。期权合约对加密货币市场有利,因为它们为交易者提供了,对冲价格突然变动风险的能力。

在不深入了解期权定价机制的情况下,重要的是要理解:为了正确地对期权进行估值,需要对标的资产的远期价格进行公平的估计,该估计是从期货合约中得出的。具有到期日滚动的期货市场的发展,使得能够引入具有多个行使价和到期日的定价准确的期权。

本系列文章将分上下两篇,尝试掌握新兴期权和期货市场的现状,探索它们的挑战、(市场)偏见和未来发展领域。本文将专门研究2019年在Deribit上进行交易的,包括期货和期权在内的BTC工具。所有数据集和假设均仅限于该数据集。

Deribit 2019 的关键要点

1. 比特币期权交易量一直稳定,每日名义价值平均为2500万美元。

2. 就美元等价名义交易而言,比特币期权虽然仅占交易量的1.4%,但却占所有衍生品交易的31.88%. 这是由于与期货(UDS80)相比,期权(BTC1)的成交单的中位数更大。

3. 季度到期期货量对永久期货量的比重逐渐增加,这是正确估值期权和对冲期权的重要先决条件。

4. 短期“现货”的比特币期权往往具有最高的交易量,这是市场成熟的标志。

5. 从2019年期间,看涨期权和看跌期权之间的期权交易量相当均衡,没有在特定方面的市场偏见。

期权市场概况

如今加密货币期权市场正在迅速扩展,以CME在2020年推出的比特币期货期权为例,它标志着该行业的一个重要里程碑。1月份一经推出,首日交易量就超过了200万美元。除了CME,更多的加密货币交易所现在正在寻求获得芝加哥期货交易委员会(CFTC)的监管批准,以便推出更为复杂的衍生品合约。

期权市场的日益成熟也为机构参与者的涌入提供了可能,并且随着时间的流逝,也会对流动性起到改善作用。

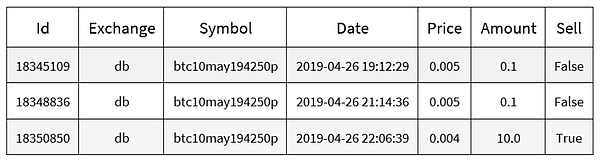

数据集和假设

在开始分析之前,首先说明,我们使用逐笔交易数据来衡量一年中的实际交易量。Kaiko的2019年Deribit交易数据的数据库报告了交易所所有交易的日期、数量、价格和类型。该报告中使用的所有贸易数据全部都适用于整个2019年的BTC工具。

研究的数据集包括以下内容:

1. 总交易(期货和期权)量:26380184

2. 交易品种数量:1687

与只有期货的市场相比,引入具有多种执行(方式)和期限的期权产生了大量的数据。例如,Deribit通常会列出超过10份BTC期权合约,每个合约有唯一的行使价,且在同一日期到期。与期货市场相比,这意味着可用的工具显著增加。因为,通常在期货市场中,在给定的到期日,只有一份BTC合约。因此,行使价的存在为交易所提供了另一个参数,用以区分并最终增加其用户可以交易的衍生合约数量。

仅仅2019年一天,Deribit就在其平台上促成了1687种不同工具的交易。

在本文的下篇中,将会就BTC期货和期权的交易量,以及期权期货的产品细分方面进行分析和研究。

本系列文章编译自研究机构加密货币市场数据的KAIKO对比特币期权市场的分析报告。

踢马河:RaTiO Fintech合伙人,曾任某券商自营操盘手,十余年海外对冲基金和国内大型投资机构基金经理,资深交易建模专家,币圈大咖。

请尊重原创!转载请注明出处。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

火币HTX正式获核准交易所牌照登记

火币HTX正式获核准交易所牌照登记火币HTX

资本大佬卖飞英伟达的往事

资本大佬卖飞英伟达的往事道说区块链

用户比Coinbase多3倍 估值高53%:市场为何更爱Robinhood?

用户比Coinbase多3倍 估值高53%:市场为何更爱Robinhood?比推 Bitpush News

财富效应消失后——去中心化的神话或悲歌

财富效应消失后——去中心化的神话或悲歌佐爷歪脖山

当发币变成流水线有人在给比特币开发者发工资

当发币变成流水线有人在给比特币开发者发工资白话区块链

寻找 2026 年投资主线:哪些趋势值得关注?

寻找 2026 年投资主线:哪些趋势值得关注?白话区块链

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部