E007.25-12-01|降息与关税迷雾:年末流动性受限下的加密期权防御策略

Sober期权工作室 × Derive.XYZ 联合出品

撰写 by Sober期权工作室分析师 Jenna @Jenna_w5

一、宏观风向标:降息确定性增强、中美回暖与年末不确定性

上周,市场核心主题在于降息预期从“摇摆不定”到“几乎确定”的演变。这种确定性的增强,加上中美贸易关系的积极信号,共同推动了市场的温和回暖。然而,面对12月年末流动性收紧和政策判决风险,市场仍需保持审慎。

降息确定性增强:从不确定性冲击到市场回暖

上周市场经历了从降息不确定引发的波动,到预期明朗后的企稳回升。

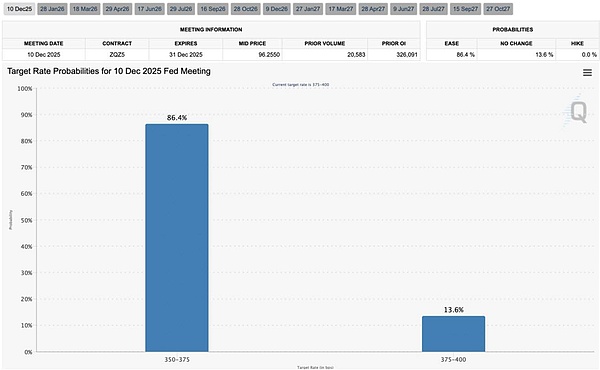

背景回顾:此前尽管美联储已完成两次降息,但市场对“年内是否第三次降息”的预期概率在50%至70%之间反复波动,由于美国政府关门陷入“数据迷雾”。这种不确定性推高了短期风险溢价,加剧市场波动。而上周根据CME Group FedWatch期货数据显示,市场预期12月10日再次降息的概率已大幅升至86%,较前一周上升15个百分点,显示降息预期已显著趋于一致。

市场影响:降息预期的稳定带来积极效应。随着政策路径逐渐明朗,短期不确定性溢价快速下降,市场风险偏好随之回升,加密货币等资产价格也逐步企稳反弹。确定性的增强,为市场奠定了短期回暖的基础。

中美关系持续回暖:风险溢价的消退

中美贸易关系的积极进展是本周风险资产回暖的又一重要支柱。

政策动态:11月26日,继中美元首通话后,美国贸易代表办公室宣布将针对中国技术转让和知识产权相关的“301条款”关税豁免期限延长至2026年11月10日。

市场意义:关税豁免的延长,有效降低了全球贸易摩擦进一步升级的风险,进而带动宏观系统性风险溢价回落。此举不仅增强了全球风险资产的估值支撑,也对稳定中长期期权市场的隐含波动率具有积极作用。

年末的“暗礁”:流动性受限与最高法院判决

尽管短期情绪回暖,年底前仍有两大不确定因素需密切关注:

流动性趋于紧张:每年12月受圣诞与新年假期影响,机构交易活动减少,市场流动性通常萎缩。交易深度下降可能放大突发事件对价格的冲击。

最高法院即将裁决:美国最高法院将于12月就前总统特朗普实施大规模对等关税的合法性作出判决。目前保守派大法官占多数,且部分法官此前曾对关税合法性表示质疑。判决结果将对未来贸易政策走向产生深远影响:

若裁定关税不合法,将进一步稳定市场预期;

若支持原有政策,则可能重新引发中长期政策不确定性,推高相应风险溢价。

综合来看,当前市场回暖主要得益于“降息预期趋于一致”与“中美关系阶段性缓和”的双重短期利好。然而,年末流动性的自然收紧与最高法院未决的关税判决,仍是潜在的尾部风险。建议投资者在乐观中保持警惕,采取以防御为主、控制风险为主的策略布局。

二、 BTC & ETH 期权市场数据深度解析

结合Amberdata&Derive.XYZ提供的图表数据,本周市场情绪的显著变化体现在短端IV的下降和期限结构的正常化,这得益于宏观降息预期的确定。然而,Skew曲线的持续深负和 VRP的深负结构,提醒我们下行对冲需求并未消退,纯卖方策略依旧风险高企。

偏度(Skew):负值区间收窄,反映情绪温和改善

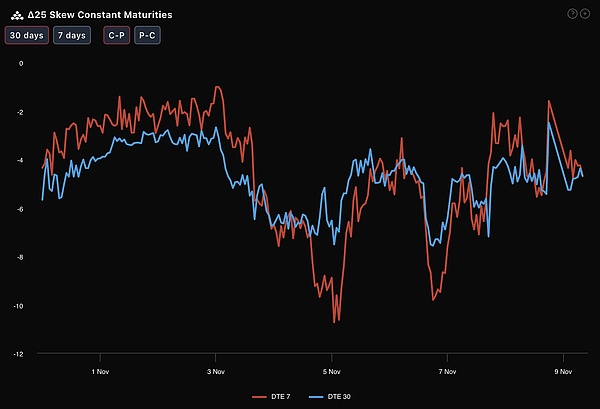

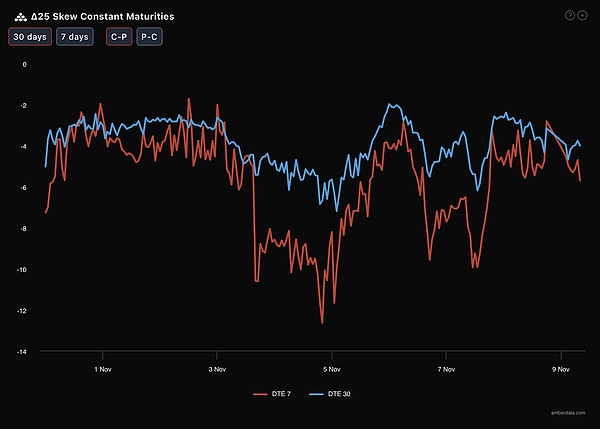

通过Delta 25 Skew(看涨期权隐含波动率IV - 看跌期权IV)观察,该指标的负值幅度反映了市场对下行尾部风险的对冲需求。

深度负值常态化:BTC与ETH的25Delta偏度持续处于负值区间,表明看跌期权需求仍高于看涨期权,市场继续防范尾部下行风险。相比此前,偏度负值幅度有所收窄,反映出看跌期权溢价下降,短期恐慌情绪缓解,与宏观面情绪回暖一致。

期限结构: 短期(7日)与中期(30日)偏度均维持负值,短期偏度修复幅度更大,说明市场对近端风险的担忧有所减轻,但整体结构仍偏防御。

BTC

ETH

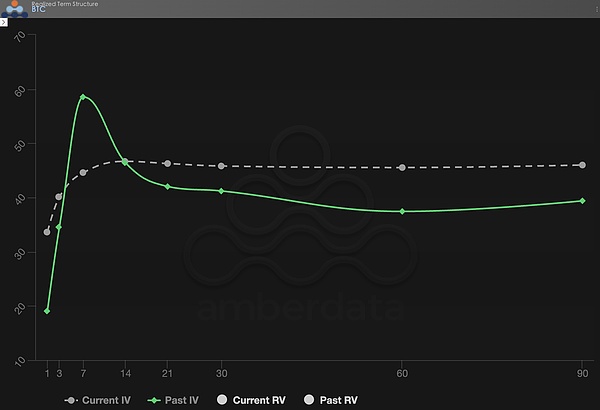

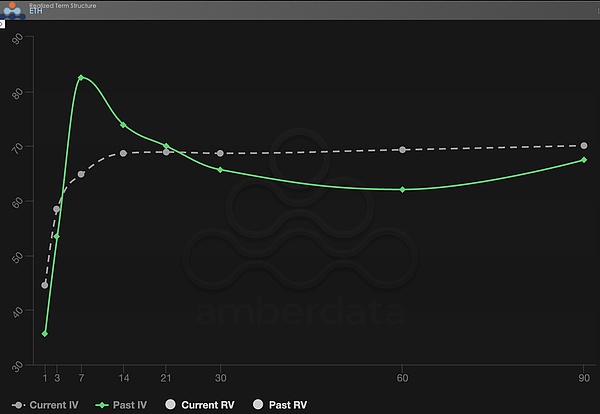

期限结构(Term Structure):呈现“驼峰”形态,聚焦FOMC事件风险

从期限结构来看,上周 BTC 与 ETH 的隐含波动率曲线并非典型的 Contango(近低远高)形态,而是出现了近端 IV 明显抬升、远端保持高位的“驼峰”式结构。

曲线形态异常: 当前隐含波动率曲线并非标准Contango形态,而是在7天左右位置出现明显“驼峰”,显示市场正对12月FOMC会议结果进行集中定价。

事件驱动的IV飙升: Current IV在短端显著高于Past IV(绿色实线)。这并非正常的市场状态,而是典型的“事件避险”模式。 市场正在疯狂买入12月议息会议前后的短期期权,导致近端IV被显著推高。这种结构通常出现在重大不确定性事件前夕(此时的“数据盲盒”议息会议)。

BTC

ETH

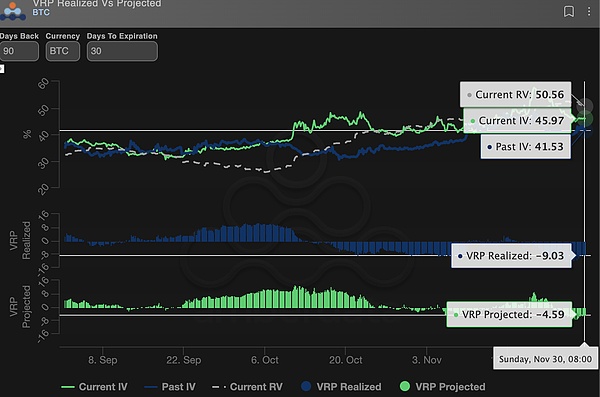

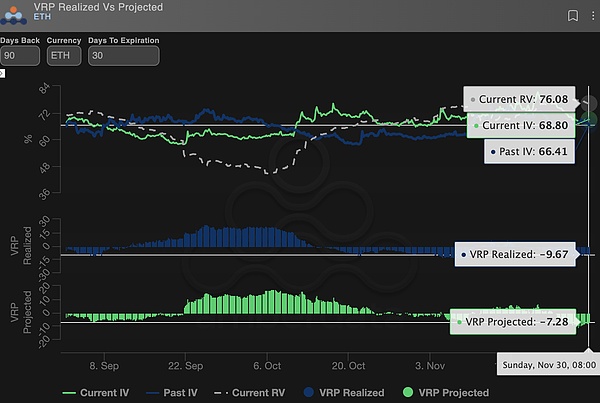

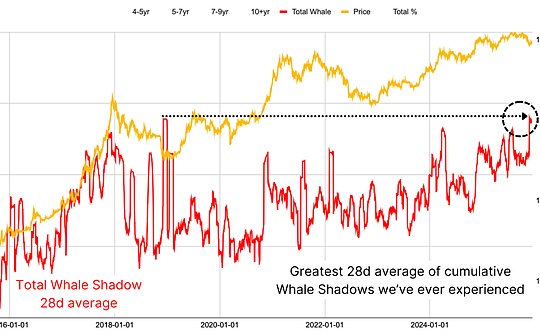

波动率风险溢价(VRP):持续为负,卖方风险仍高

VRP(波动率风险溢价=隐含波动率IV - 已实现波动率RV)是衡量期权定价是否合理的重要指标。当前市场正处于修正期。虽然IV已大幅抬升以修复定价偏差,但VRP数据的结构性背离揭示了潜在风险:历史实际波动远超预期,当前的高溢价看似诱人,实则可能仍不足以覆盖未来的尾部风险。

已实现VRP(Realized)深负示警: 已实现波动率(RV)持续高于隐含波动率(IV),导致VRP处于深度负值,说明期权定价未能完全覆盖实际波动风险。

预期VRP(Projected)由正转负: 预期VRP由正转负,表明市场对未来30日波动率的预期也趋于谨慎。在VRP深负环境下,裸卖期权策略风险显著,建议采用买方或风险可控的价差策略以应对潜在波动。

BTC

ETH

三、期权策略推荐:锁定下行风险的熊市看跌价差(Bear Put Spread)

基于当前宏观不确定性消退但年末流动性风险仍存、Skew 持续深负、以及VRP 深负的市场环境,我们推荐使用熊市看跌价差(Bear Put Spread)进行防御性布局。

策略目标:

防御年末流动性受限引发的潜在下行风险。

限定风险与成本,规避 VRP 深负下裸卖方的风险。

充分利用深负 Skew 带来的看跌期权高溢价,实现低成本入场。

策略构建(以BTC/ETH为例):

买入一张执行价较高、轻度虚值(Slightly OTM)的看跌期权(Long Put)。

卖出一张执行价更低、相同到期日的看跌期权(Short Put)。

到期日选择:

考虑到12月最高法院判决和年末流动性收紧的影响,建议选择DTE 30天或DTE 60天的中期合约,以覆盖整个不确定性窗口。

核心优势:

通过卖出低执行价的 Put 收取权利金,大幅降低了买入 Put 的成本,同时锁定了最大亏损为净权利金支出。这比直接买入看跌期权(Long Put)更具成本效益。

当前 Skew 依然深负,卖出 Put 可以获得较高溢价,进一步优化价差的盈亏比。

四、免责声明

本报告基于公开市场数据及期权理论模型撰写,旨在为投资者提供市场信息与专业分析视角,所有内容仅供参考与交流,不构成任何形式的投资建议。加密货币及期权交易具有极高的波动性与风险,可能导致本金的全部损失。在采取任何交易策略前,投资者应充分理解期权产品的特性、风险属性及自身的风险承受能力,并务必咨询专业的金融顾问。本报告的分析师不对因使用本报告内容而产生的任何直接或间接损失承担责任。过往市场表现不预示未来结果,请理性决策。

联合出品:Sober期权工作室 × Derive.XYZ

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

2026年加密行业会好吗?

2026年加密行业会好吗?华尔街加密情报局

2026预测市场周边服务生态机会在哪

2026预测市场周边服务生态机会在哪佐爷歪脖山

Galaxy:通用L1已死?你错了

Galaxy:通用L1已死?你错了金色财经

为什么固定利率借贷在加密领域从未真正起飞

为什么固定利率借贷在加密领域从未真正起飞Block unicorn

澳大利亚拟出台加密资产监管新规:“数字资产框架法案”前瞻

澳大利亚拟出台加密资产监管新规:“数字资产框架法案”前瞻FinTax

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部