E0010.25-12-21|美日货币政策的拉扯:全球流动性重塑下的加密期权避险指南

Sober期权工作室 × Derive.XYZ 联合出品

撰写 by Sober期权工作室分析师 Jenna @Jenna_w5

一、宏观风向标:美日政策分歧是否会重塑全球流动性?

本周,全球金融市场进入了一个罕见的“政策剪刀差”时刻。一边是世界最大经济体美国展示出超预期的通胀放缓信号,预示着降息脚步的加快;另一边则是长期处于超宽松状态的日本,正式迈入利率正常化的高峰。美日的利差变化,正在深刻重塑全球资本的流动逻辑。

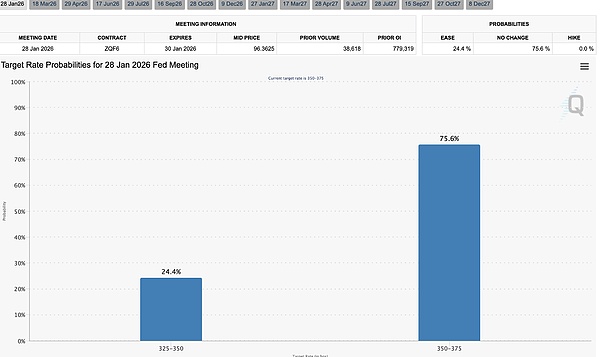

1.美国通胀超预期下行:美联储降息路径的“技术性”加速

美国劳工部周四公布的数据显示,11月未季调 CPI 年率录得 2.7%,远低于市场预期的 3.1%;核心 CPI 同比上涨 2.6%,创下 2021 年 3 月以来的新低。

降息定价的重新锚定: 尽管数据亮眼,但高盛(Goldman Sachs)指出,11月报告中核心 CPI 的意外下跌主要由技术性及时间相关因素造成,而非整体通胀压力的普遍性缓解。美联储决策者目前仍处于“观察窗口”,12 月的数据将是评估美国通胀真实水平的关键。

流动性溢出效应: 较低的通胀水平为美联储提供了更大的弹性空间,尤其是在就业市场出现放缓迹象时。这种预期直接导致美债收益率下行,理论上利好加密货币等 Risk-on 资产。

市场博弈焦点: 目前市场正处于“波动下的流动性边际宽松期”。美联储通过降息预期和扩表动作释放流动性,但这种宽松在短期内受到 12 月底流动性惯性紧缩的对冲,导致 BTC 和 ETH 在高位呈现宽幅震荡。

2.日本央行(BoJ)的利率重置:全球套息交易的“阀门”收紧

12月19日午间,日本央行宣布将基准利率上调至 0.75%,这一利率水平创下 30 年来新高,标志着日本正式告别超低利率时代。

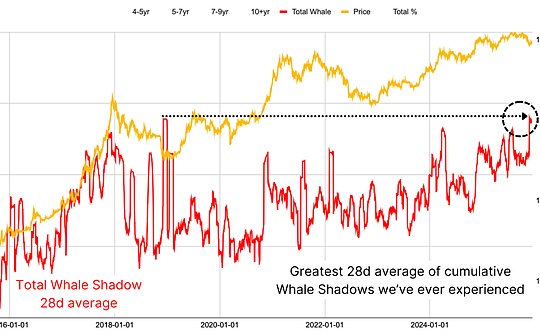

Carry Trade(套息交易)的传导机制: 长期以来,日元是全球最重要的低成本融资货币。投资者借入近乎零利率的日元,转而投向高收益的美债、美股或加密资产。当日元利率上升,融资成本增加,迫使投资者平仓海外资产以偿还日元债务,这通常会导致全球风险资产的流动性抽离。这种利差缩窄引发的资本回流(Capital Repatriation),正是导致本周市场在降息利好下依然呈现“涨不动、跌不透”震荡状态的核心推手。

为何本次未发生冲击? 去年 7 月日本加息引发剧烈波动,主因是沟通不足导致的“预期差”。本次加息前,行长植田和男沟通极其充分,市场已基本完成了定价。且当前活跃的套利头寸已在过去半年平仓过半,流动性冲击的物理基础已经弱化。

3.全球流动性重塑:美日利差收窄的路径演变

美日货币政策的分歧,本质上是在重新界定全球流动性的“水位线”。随着美联储降息(预期)与日本央行加息(现实)共存,美元兑日元的利差走廊正在变窄。

影响路径 A: 资金从高息的美元资产流向日元资产,导致美元流动性在边际上收紧。

影响路径 B: 日元波动性增加推高了跨境套利的风险溢价(Risk Premium),抑制了全球投机资金的杠杆倍数。

这种剪刀差使得全球市场进入了一个“紧平衡”时期。一方面,美国在通过货币手段预防衰退,释放流动性;另一方面,日本在通过利率回归收回廉价资金。

4.年末的“三重夹击”:流动性受限与法律不确定性

除了央行博弈,市场还面临两个不可忽视的短期变量:

年末流动性陷阱: 进入 12 月下旬,机构进入年终结算期,市场深度显著下降。低流动性会放大任何因日元套利平仓或宏观噪音引发的波动,使价格更易出现非理性的跳空。

特朗普关税的“法律靴子”: 美国最高法院预计在 12 月宣布关于特朗普大规模征收对等关税合法性的判决。虽然 6:3 的保守派格局看似稳固,但近期多位大法官对行政权扩张的质疑,令市场担忧 2026 年的贸易政策风险。若判决支持关税,将推高长期通胀预期,可能打断美联储的降息节奏。若判决质疑关税,将极大缓解市场的通胀忧虑,对加密市场是中长期的流动性利好。

这是一个“波动中寻求支撑”的窗口期。美联储的降息承诺提供了流动性安全垫,但日元加息和贸易战隐忧构成了短期天花板。策略上,我们维持“震荡中逢低布局,同时侧重下行防御”的判断,利用期权工具对冲年底的不确定性。

二、 BTC & ETH 期权市场数据深度解析

结合Amberdata&Derive.XYZ提供的图表数据,本周BTC和ETH期权市场正在从前期的宏观博弈中逐渐回归,但结构性偏好依然展示出投资者对“黑天鹅”的深切戒心。

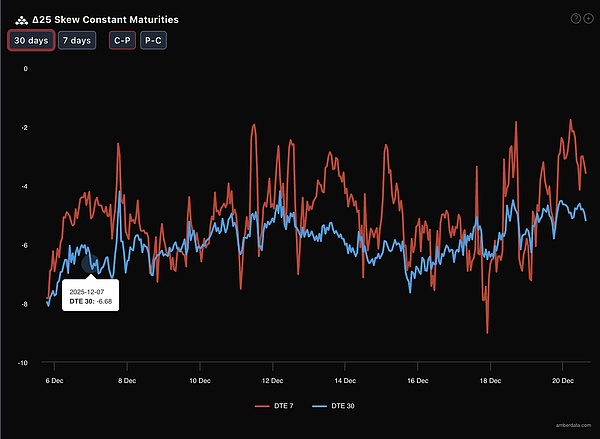

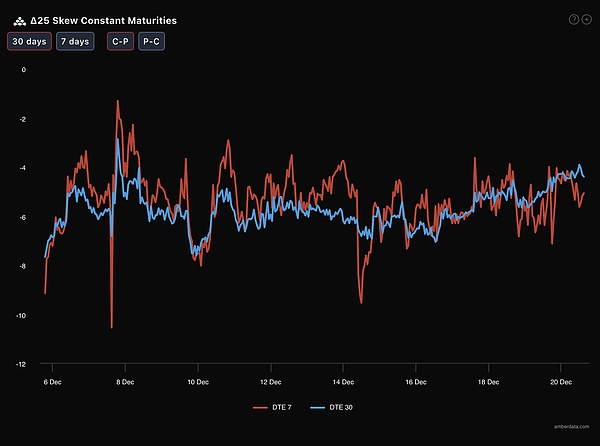

5.偏度(Skew):远期信心修复,ETH 展现弹性

通过Delta 25 Skew(看涨期权隐含波动率IV - 看跌期权IV)观察,该指标的负值幅度反映了市场对下行尾部风险的对冲需求。

数据表现:上周 BTC 和 ETH 的 7D DTE 数据基本围绕 -5 为中枢波动,显示短期看跌对冲依然占据主导。然而,30D DTE 的数据从上周的 -7 左右显著回升至本周的 -5,甚至 ETH 的 30D 曲线罕见地超过了 7D 曲线。

深度解读: 近期与远期 Skew 的收窄,说明市场对远期(1月及以后)的预期正在从恐惧中回升。ETH 的修复斜率优于 BTC,这反映了市场在博弈 ETH 的结构性补涨,或者说,投资者认为 ETH 的下行保护已经足够昂贵,开始转向远期的看涨布局。

BTC Ð

6.期限结构(Term Structure):告别倒挂,进入“倒 L”震荡期

Term Structure(期限结构)展示了不同到期时间的 Implied Volatility (IV) 分布。

形态演变: 上周受日央行议息会议影响,Past IV(绿色实线)呈现明显的近端高、远端低的倒挂状态,反映了即时风险的急剧爆发。本周,Current IV(灰色虚线)回归到了形态像“倒 L”的结构:短期 IV 回落,但中期和远期的 IV 依然持平在高位。

市场逻辑: 这种非标准的 Contango(近低远高) 形态意味着市场认为 12月到 1月间的流动性风险(关税判决、日元加息后续)并非过眼云烟。中远期 IV 的溢价提升,说明大资金正在为跨年期间的潜在剧烈波动支付“保险费”。

BTC Ð

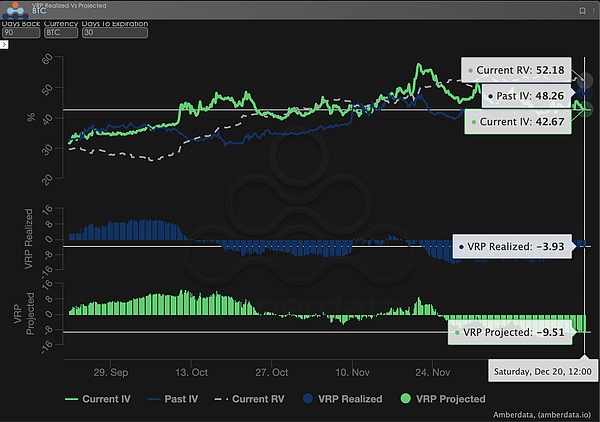

7.波动率风险溢价(VRP):恐惧溢价过剩,卖方的窗口期?

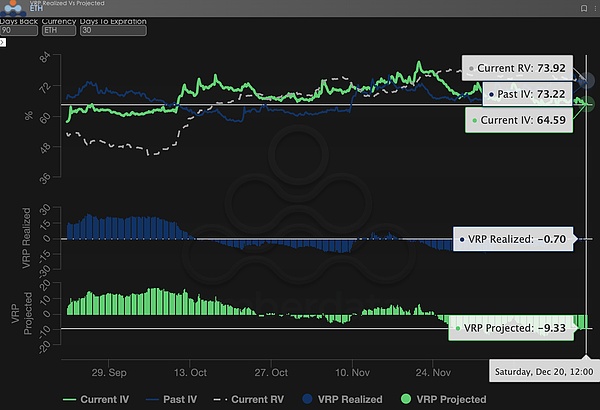

VRP(波动率风险溢价=隐含波动率IV - 已实现波动率RV)是衡量期权定价是否合理的重要指标。当前市场正处于修正期。

数据背离: 本周出现了一个极富趣味性的现象——VRP Projected(预计 VRP)的深负数值(约 -10)远大于 VRP Realized(已实现 VRP,接近 0)。

分析对比: 上上周是 Projected 略负,Realized 深负(即波动真的很大,期权卖不动);本周则是 Projected 依然深负,但 Realized 已经回归平静。

核心观点: 这说明市场太怕波动了。投资者高估了未来 30 天的波动潜力,这种“过度防御”导致 IV 严重脱离 RV 现实。对于期权持有者来说,现在的 Gamma 收益极低,因为真实的波动并没有跟上昂贵的定价,这通常是布局低溢价防御策略的良机。

BTCÐ

三、期权策略推荐:锁定下行风险的熊市看跌价差(Bear Put Spread)

鉴于当前宏观面复杂交织,美联储的鸽派信号与日本的潜在鹰派行动形成对比,加之年末流动性收紧和关税判决的不确定性,以及Skew持续深负的期权市场数据,我们认为市场仍可能面临潜在的下行风险。因此,我们继续推荐使用熊市看跌价差(Bear Put Spread)进行防御性布局。

策略目标:

防御年末流动性受限引发的潜在下行风险。

充分利用深负 Skew 带来的看跌期权高溢价,实现低成本入场。

策略构建(以BTC/ETH为例):

买入一张执行价较高、轻度虚值(Slightly OTM)的看跌期权(Long Put)。

卖出一张执行价更低、相同到期日的看跌期权(Short Put)。

到期日选择:

考虑到12月最高法院判决和年末流动性收紧的影响,建议选择DTE 30天或DTE 60天的中期合约,以覆盖整个不确定性窗口。

核心优势:

通过卖出低执行价的 Put 收取权利金,大幅降低了买入 Put 的成本,同时锁定了最大亏损为净权利金支出。这比直接买入看跌期权(Long Put)更具成本效益。

当前 Skew 依然深负,卖出 Put 可以获得较高溢价,进一步优化价差的盈亏比。

四、免责声明

本报告基于公开市场数据及期权理论模型撰写,旨在为投资者提供市场信息与专业分析视角,所有内容仅供参考与交流,不构成任何形式的投资建议。加密货币及期权交易具有极高的波动性与风险,可能导致本金的全部损失。在采取任何交易策略前,投资者应充分理解期权产品的特性、风险属性及自身的风险承受能力,并务必咨询专业的金融顾问。本报告的分析师不对因使用本报告内容而产生的任何直接或间接损失承担责任。过往市场表现不预示未来结果,请理性决策。

联合出品:Sober期权工作室 × Derive.XYZ

声明:本文系金色财经原创稿件,版权属金色财经所有,未经授权不得转载,已经协议授权的媒体下载使用时须注明"稿件来源:金色财经",违者将依法追究责任。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

2026年加密行业会好吗?

2026年加密行业会好吗?华尔街加密情报局

2026预测市场周边服务生态机会在哪

2026预测市场周边服务生态机会在哪佐爷歪脖山

Galaxy:通用L1已死?你错了

Galaxy:通用L1已死?你错了金色财经

为什么固定利率借贷在加密领域从未真正起飞

为什么固定利率借贷在加密领域从未真正起飞Block unicorn

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部